Harvesting the S&P500 Volatility Risk Premium

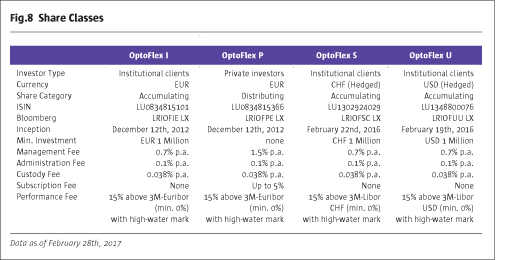

Najważniejszym celem inwestora powinna być identyfikacja i wykorzystanie atrakcyjnych premii za ryzyko na rynkach kapitałowych. Premie za ryzyko i ekspozycje czynnikowe były intensywnie omawiane w literaturze akademickiej jako ramy dla procesów decyzyjnych w obszarze inwestowania w fundusze absolutnej stopy zwrotu i fundusze hedgingowe. Jednakże, aby praktycznie wydobyć premię za ryzyko i zaoferować uczestnikom rynku atrakcyjne możliwości inwestycyjne, wymagane jest bardzo ustrukturyzowane podejście. Niniejszy artykuł przedstawia sposób efektywnego pozyskiwania premii za ryzyko zmienności na amerykańskim rynku akcji (S&P500) za pośrednictwem regulowanego (UCITS IV) wehikułu inwestycyjnego (OptoFlex I – ISIN: LU0834815101).

Atrakcyjność premii za ryzyko definiujemy poprzez jej wielkość, stabilność i płynność. Wielkość mierzona jako oczekiwany zysk z inwestycji sugeruje, czy pewne ryzyko powinno być uznane za podjęte przez inwestora, aby otrzymać premię. Ponieważ straty z inwestycji powinny być minimalizowane, ważna jest również stabilność premii za ryzyko. Wymagana jest również wystarczająca płynność obrotu premią za ryzyko, aby zapewnić elastyczność dla potencjalnej korekty ekspozycji w razie potrzeby. Zakładając, że dostępna premia za ryzyko łączy w sobie wszystkie trzy powyższe cechy, oczekujemy, że inwestor otrzyma odpowiednie wynagrodzenie za podjęcie takiego ryzyka na rynkach kapitałowych.

Poniżej wykazujemy, że premia za ryzyko zmienności na amerykańskim rynku akcji (S&P500) charakteryzuje się wszystkimi trzema zdefiniowanymi powyżej kryteriami. Oczekiwany zwrot z tytułu realizacji premii za ryzyko zmienności jest nie tylko atrakcyjny pod względem wymiaru, ale również bardzo stabilny w porównaniu z innymi premiami za ryzyko na rynku kapitałowym. Wreszcie, premia za ryzyko zmienności S&P500 może być uchwycona bardzo efektywnie na najbardziej płynnych rynkach instrumentów pochodnych na świecie.

Inwestor (hedger) nabywający opcję sprzedaży S&P500 przenosi ryzyko rynku akcji na sprzedawcę opcji sprzedaży. Następnie osoba podejmująca ryzyko (sprzedawca opcji sprzedaży) oczekuje rekompensaty w postaci dodatniego oczekiwanego zwrotu – premii za ryzyko zmienności – który jest implikowany przez bazową opcję sprzedaży. Jednak pobieranie premii za ryzyko zmienności w tak naiwny sposób może okresowo skutkować znacznymi stratami. Dlatego też wymagana jest strategia inwestycyjna umożliwiająca wykorzystanie premii za ryzyko zmienności, w tym systematyczne podejście koncentrujące się na ograniczaniu dużych drawdownów, zwłaszcza negatywnych ryzyk ogona.

Attractiveness of the S&P500 Volatility Risk Premium

Magnitude

Przez przechwytywanie premii za ryzyko zmienności, sprzedawca opcji sprzedaży jest narażony na ryzyko spadku rynku akcji, a następnie wzrostu zmienności. Z drugiej strony, nabywca (hedger) opcji sprzedaży otrzymuje ubezpieczenie przed ryzykiem spadku rynku akcji. Za nabycie indeksowej opcji sprzedaży hedger musi zapłacić premię opcyjną. Cena tej opcji put w wartościach bezwzględnych jest porównywalnie niska do potencjalnej straty hedgera z powodu znacznego spadku na rynku akcji. W ten sposób hedger tworzy dla siebie asymetryczny profil wypłaty. Aby transfer ryzyka doszedł do skutku, sprzedający musi otrzymać rekompensatę w postaci dodatniego oczekiwanego zysku z kapitału implikowanego przez premię za ryzyko. Ponieważ hedger zamierza zmniejszyć swoją potencjalną stratę w przypadku gwałtownego spadku na rynku akcji, akceptuje on zapłatę premii za ryzyko i otrzymuje implikowany ujemny oczekiwany zysk z kapitału. Ponieważ hedger konsekwentnie przestrzega swojej niechęci do ryzyka, pojawia się premia za ryzyko zmienności.

Popyt na indeksowe opcje sprzedaży jest mniej wrażliwy na cenę w segmentach rynku, w których działa wielu instytucjonalnych hedgerów. Jest to szczególnie prawdziwe w przypadku bardzo reprezentatywnych rynków, takich jak S&P500. Ze względu na ich znaczną kapitalizację rynkową, amerykańskie rynki akcji stanowią większość wszystkich głównych indeksów rynkowych (komponent amerykańskiego rynku akcji w MSCI World wynosi około 60%).1 Dlatego też, jeśli inwestor ma zamiar zabezpieczyć swoją ekspozycję na rynek akcji, często wykorzystywana jest indeksowa opcja sprzedaży na indeks S&P500. Zakładając, że ten cenowo nieelastyczny popyt na zabezpieczenie przeważa w długim okresie, premie opcyjne opcji sprzedaży na indeks S&P500 wydają się zawyżone.

Jak opisano, ogólne postrzeganie ryzyka przez podmioty zabezpieczające dostarcza wskazówek co do wielkości premii za ryzyko zmienności. Uczestnicy rynku zaangażowani w rynek sprzedaży sugerują większe prawdopodobieństwo gwałtownego spadku indeksu S&P500 niż miało to miejsce w przeszłości. Od 1990 r. opcje sprzedaży S&P500 out-of-the-money (10% out of the money) wskazują pośrednio, że hedgerzy oczekują 10% spadku indeksu S&P500 ze średnim prawdopodobieństwem 13%.2 Jednakże rzeczywista realizacja 10% lub nawet ostrzejszego spadku indeksu S&P500 wynosi tylko 4% w tym samym okresie. Dlatego też uczestnicy rynku są średnio gotowi zapłacić wyższą cenę za opcje sprzedaży indeksu, aby otrzymać ubezpieczenie na wypadek spadku na rynku akcji.

Obliczmy bardzo prosty przykład ceny opcji sprzedaży. Obliczamy, ile średnio nabywca opcji sprzedaży jest skłonny zapłacić (używając zmienności implikowanej) w porównaniu do ceny opcji przy założeniu historycznie realizowanej zmienności indeksu S&P500. Używając historycznej 10-letniej średniej dla zmienności implikowanej, 10% out-of-the-money opcja sprzedaży S&P500 z czasem do wygaśnięcia wynoszącym dwa miesiące kosztuje około 14,3 USD. Cena tej samej opcji implikującej zrealizowaną zmienność S&P500 w tym samym okresie wynosi jedynie 4,1 USD.3 Uczestnicy rynku są zatem skłonni zapłacić ponad trzykrotność godziwej wartości opcji, aby otrzymać ubezpieczenie przed gwałtownym spadkiem na rynku akcji. Z drugiej strony uczestnicy rynku dokonujący shortowania opcji sprzedaży pobierają zatem atrakcyjną premię za ryzyko.

Płynność

Rynek opcji sprzedaży S&P500 jest jednym z największych i najbardziej płynnych rynków opcji na świecie. W 2015 r. codziennie handlowano średnio 94,4 mln opcji S&P5004. Dla porównania, średni dzienny wolumen obrotu opcjami EuroStoxx50 wynosił zaledwie 11,8 mln.5 Dodatkowo opcje S&P500 są zasadniczo pozbawione ryzyka kontrahenta, gdyż są przedmiotem obrotu na giełdzie CBOE będąc rozliczane za pośrednictwem Options Clearing Corporation. Wreszcie, ciągły handel opcjami S&P500 w skali globalnej jest praktycznie zapewniony.

Stabilność

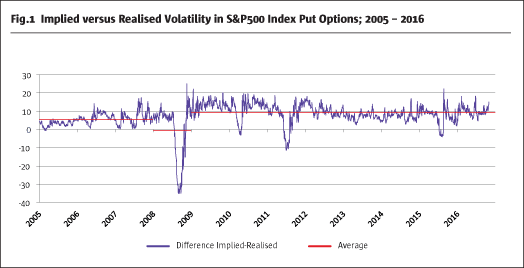

Czy premia za ryzyko zmienności jest stabilna? Jak wskazano powyżej, różnica pomiędzy zmiennością implikowaną a zrealizowaną dla opcji sprzedaży S&P500 może być łatwo obliczona. Rys.16 pokazuje znaczącą dodatnią różnicę pomiędzy zmiennością implikowaną i zrealizowaną dla opcji sprzedaży S&P500 o średnim czasie do wygaśnięcia wynoszącym dwa miesiące. Jednak ta stabilna zależność jest od czasu do czasu gwałtownie przerywana przez znaczne spadki na giełdzie i skoki zmienności.

Zasadniczo premia za ryzyko zmienności jest bardzo stabilna. Wydaje się również, że premia za ryzyko zmienności zwiększyła swoją wielkość od czasu ostatniego kryzysu finansowego w związku z zamknięciem lub znacznym ograniczeniem działów transakcji na własny rachunek w bankach inwestycyjnych. Może to stanowić wyjaśnienie wzrostu premii za ryzyko zmienności od 2008 r.

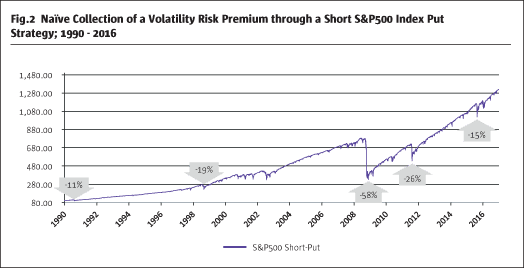

Stosowanie naiwnej strategii krótkiej sprzedaży, a więc zbieranie premii za ryzyko zmienności poprzez sprzedaż opcji sprzedaży S&P500 out-of-the-money do momentu wygaśnięcia w sposób kroczący, prowadzi do atrakcyjnych wyników w długim okresie (rys. 2).).7

Jednakże oczywiste jest, że znaczące spadki na rynku akcji mają wpływ na tę strategię, w szczególności w latach takich jak 2008 i 2011. Zakładając, że inwestorzy chcieliby zmniejszyć poziom wypłat (ryzyko), ta naiwna strategia musi zostać zmieniona.

Strategia zmniejszająca ryzyko, aby otrzymać premię za ryzyko zmienności

Jak pokazano, premia za ryzyko zmienności spełnia trzy zdefiniowane kryteria: wielkość, płynność i stabilność. Nie można jednak przewidzieć ryzyka nagłego spadku wartości związanego z naiwną strategią krótkiej sprzedaży. W związku z tym konieczne jest znaczne ograniczenie, zwłaszcza ryzyka ogona, aby strategia ta stała się atrakcyjna dla inwestorów instytucjonalnych posiadających ograniczony budżet ryzyka w swoich alokacjach. Można to osiągnąć jedynie poprzez bardzo strukturalną zmianę naiwnej strategii krótkiej sprzedaży.

Zakłada się, że premia za ryzyko zmienności jest stabilna; dlatego też powinno być możliwe systematyczne zbieranie premii za ryzyko bez przewidywania rynku lub zakładania kierunkowości rynku. Dodatkowy element ograniczający ryzyko w ramach strategii musi być możliwy do wdrożenia w sposób trwały, powtarzalny i ciągły. Dlatego wszelkie dodatkowe elementy redukcji ryzyka (zabezpieczenia) muszą spełniać następujące kryteria:

- Efektywność

- Płynność

- Wydajność

Efektywność zabezpieczenia polega na jego bezpośredniej zależności z ryzykiem rynkowym, które ma być zredukowane. Wszelkie zabezpieczenia typu cross-asset, które opierają się jedynie na historycznej korelacji klas aktywów, często nie sprawdzają się w okresach napięć rynkowych. Aby zapewnić skuteczne zabezpieczenie, ekspozycja na podstawowe ryzyko ekonomiczne musi być taka sama. Logiczną konsekwencją jest podejście hedgingowe wykorzystujące indeks VIX, który odzwierciedla zmienność implikowaną w opcjach na indeks S&P500, a więc ten sam instrument bazowy. VIX mierzy implikowane oczekiwane przyszłe ryzyko przez uczestników rynku na S&P500. VIX znacząco wzrasta w okresach silnych napięć rynkowych przy spadającej S&P500. Dlatego też zapewniona jest bezpośrednia zależność z indeksem S&P500. Opcje kupna VIX są wykorzystywane jako zabezpieczenie w celu uzyskania ekspozycji na indeks VIX.

Opcje na indeks VIX charakteryzują się wysoką płynnością w przeciwieństwie do opcji na zmienność innych głównych rynków akcji. Jak pokazuje Rys.38, w 2015 r. dziennie handlowano ok. 57,3 mln opcji VIX. Charakteryzuje to rynek opcji VIX jako jeden z najbardziej płynnych na świecie.

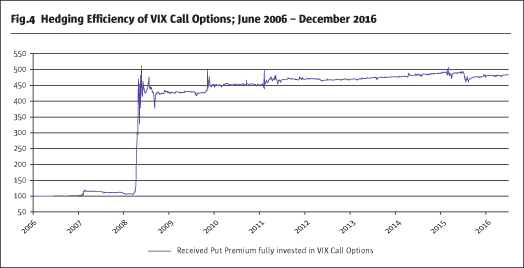

Aby przyjąć hedging za efektywny i zweryfikować, czy VIX call jest uzupełniającym elementem ograniczającym ryzyko obok strategii short put, przyglądamy się profilowi wypłaty z reinwestycji otrzymanej premii short put w VIX call.

Fig.49. Pokazuje wyniki obu nóg łącznie, w których premia zebrana ze sprzedaży out-of-the-money S&P500 put jest całkowicie reinwestowana w opcje VIX call z tym samym miesiącem wygaśnięcia. Połączenie obu nóg daje pozytywny wynik dla takiej strategii. W przypadku gwałtownego i nagłego wzrostu zmienności S&P500, VIX call może nawet z nawiązką zrekompensować straty wynikające z bycia krótkimi S&P500 put. Bezpośredni związek obu nóg strategii jest oczywisty. W konsekwencji, VIX Calls są wysoce płynnym, efektywnym i skutecznym zabezpieczeniem, które może być wykorzystane do redukcji ryzyka strategii krótkich putów.

Aby jeszcze bardziej zredukować implikowane ryzyko strategii, dodatkowa długa pozycja put S&P500 jest wykorzystywana do stworzenia put spreadu. W związku z tym, put spread i VIX call z bardzo uporządkowaną implementacją prowadzi do wysoce atrakcyjnej strategii o obniżonym ryzyku.

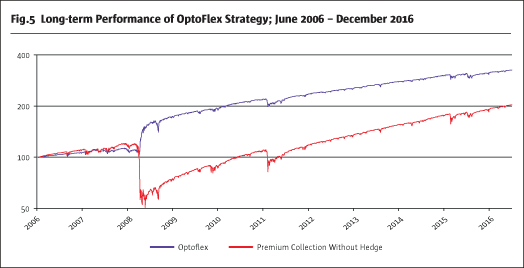

Rys. 510 pokazuje, że drawdowns naiwnej krótkiej strategii put mogą być znacząco zredukowane przy użyciu dwóch dodatkowych zabezpieczeń (long VIX call i long put). W skrajnych sytuacjach możliwa jest nawet nadmierna kompensacja strat spreadu put ze względu na wysoką skuteczność VIX call. Nie należy jednak oczekiwać, że będzie to scenariusz bazowy w czasach silnych napięć rynkowych. Spójna i efektywna kosztowo realizacja opisanej strategii arbitrażu zmienności znajduje odzwierciedlenie w strategii OptoFlex.

OptoFlex jako wysoce atrakcyjny regulowany wehikuł inwestycyjny

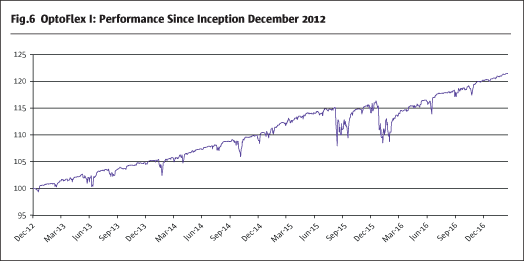

Tylko kilka regulowanych płynnych wehikułów inwestycyjnych UCITS jest dostępnych wykorzystujących arbitraż zmienności. FERI Trust GmbH wdrożyła tę strategię arbitrażową w funduszu OptoFlex w grudniu 2012 roku. Od tego czasu strategia OptoFlex osiągnęła roczną stopę zwrotu w wysokości 4,7%, a zmienność funduszu wyniosła 3,4%.

Przypisy

1. MSCI Inc.

2. wyprowadzone z modelu Blacka i Scholesa

3. obliczenia własne

4. http://www.cboe.com/

5. http://www.eurexchange.com/

6. Bloomberg, obliczenia własne

7. Bloomberg, obliczenia własne

8. CBOE

9. Bloomberg, obliczenia własne

10. Bloomberg, obliczenia własne

.