Value-Add Real Estate: What Makes It Different, and Why You Should Invest – Maybe

Naast kernvastgoed is ook waarde-toevoegend vastgoed, ook wel “value-added real estate” genoemd, een van de belangrijkste categorieën in de sector.

Het is een van de vele strategieën die participatiemaatschappijen in onroerend goed gebruiken om vastgoed te verwerven, te exploiteren, te verbeteren en te verkopen.

En het is de strategie die bijna te mooi klinkt om waar te zijn.

Het is niet zo riskant als aandelen, maar het biedt een hoger potentieel rendement dan de meeste vastrentende activa.

En als een beleggingsonderneming een waardetoevoegende deal goed uitvoert, dan heeft het resultaat van de deal meer te maken met upgrades van het onroerend goed en minder met de algehele markt.

Deze beschrijving laat waardetoevoegend onroerend goed eenvoudig klinken – maar zoals gebruikelijk zijn er veel nuances die de meeste bronnen overslaan:

De belangrijkste vastgoedbeleggingscategorieën

We hebben de belangrijkste categorieën behandeld in het artikel over kernvastgoed, dus verwijs daarnaar voor de details.

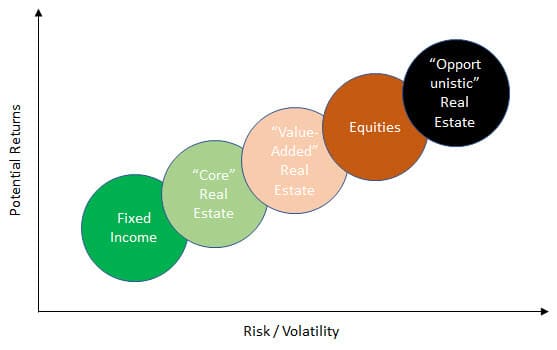

Mijn favoriete samenvattende grafiek voor de sector is deze:

Value-add-vastgoed valt precies in het domein van private-equitybedrijven die bereid zijn meer risico te nemen.

Wat maakt value-add-vastgoed anders?

In veel artikelen wordt gesteld dat de value-add-categorie anders is omdat eigendommen aanzienlijk veranderen, de hefboomwerking doorgaans hoger is, kasstromen meer fluctueren en een hoger percentage van het rendement afkomstig is van waardestijging.

Deze punten zijn over het algemeen waar, maar ik zou deze discussie in termen van onroerend goed financiële modellering in plaats daarvan.

Met andere woorden, hoe zijn Excel-gebaseerde financiële modellen, zoals de pro-forma, anders voor value-added deals?

Er zijn vijf belangrijke verschillen vs. core deals:

- Renovatie-/herontwikkelingskosten – De sponsor betaalt voor deze kosten om het pand te verbeteren of te upgraden, en ze zullen de cashflow naar eigen vermogen verminderen of een hogere financiering vooraf van de sponsor vereisen.

- Boete tijdens de renovatie-/herontwikkelingsperiode – De bezettingsgraad van een pand kan bijvoorbeeld dalen terwijl de renovatie plaatsvindt, en sommige eenheden zijn niet beschikbaar.

- Voordeel na de renovatie – Bijvoorbeeld, de bezettingsgraad of de gemiddelde huurprijs kan stijgen zodra de renovatie klaar is.

- Permanente herfinanciering van de lening – Er is vaak een herfinanciering van de vastgoedlening zodra de renovatie klaar is en het pand stabiliseert. Het risicoprofiel van het pand verandert wanneer het van “in renovatie” naar “gestabiliseerd” gaat, dus het trekt een ander type kredietverstrekker aan (zie: meer over vastgoedleningen).

- Veronderstellingen bij exit – Anders dan bij core deals, is het bij value-added deals redelijk om uit te gaan van een lagere Cap Rate bij exit (wat een hogere waarde van het pand betekent), omdat de sponsor tijd en geld heeft besteed om het pand te verbeteren.

Het belangrijkste punt is dat bij waardevermeerderend vastgoed alles draait om afwegingen.

Bijvoorbeeld:

- Als u een hotel koopt voor $ 100 miljoen en vervolgens $ 10 miljoen betaalt om het te renoveren, zal die renovatie de gemiddelde dagkoers (ADR) en de bezettingsgraad genoeg opdrijven om de kosten te rechtvaardigen? Is het de moeite waard om 50% van de kamers te verliezen terwijl de renovatie plaatsvindt?

- Als u het interieur van een flatgebouw verbetert, kunt u dan de huren genoeg verhogen om de kosten en de stilstand te rechtvaardigen? Zal het pand van klasse B naar klasse A gaan en rijkere huurders aantrekken?

- Als een kantoorgebouw momenteel een bezettingsgraad van 70% heeft, kunt u dan een renovatie voltooien die twee nieuwe huurders aantrekt, waardoor de bezettingsgraad tot 90% stijgt? En kunt u de bestaande huurders overtuigen om te verhuizen naar huurcontracten met een langere looptijd?

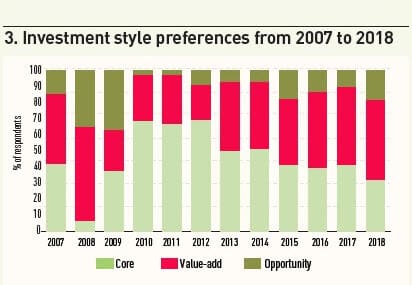

Wanneer de markt zich op een cyclisch dieptepunt bevindt, zoals in 2009 – 2010, hebben beleggingsmaatschappijen de neiging om ondergeprijsde, stabiele panden te verwerven en te wachten tot de huurprijzen en prijzen zich herstellen.

Er is geen reden om risico’s te nemen op nieuwe ontwikkelingen of renovaties als de prijzen net met 50% zijn gedaald en er genoeg koopjes op de markt zijn.

Maar naarmate de cyclus vordert, beginnen beleggers over te schakelen op value-add- en opportunistische strategieën omdat ze niet kunnen vertrouwen op een geleidelijk herstel.

Deze grafiek van IPE Real Assets en Preqin vat de voorkeuren over de cyclus vrij goed samen:

Value-Add Real Estate Returns Profile

Om het rendementsprofiel te illustreren, kijken we naar hetzelfde voorbeeld dat we voor kernvastgoed hebben gebruikt, maar veranderen we de aannames aanzienlijk.

In plaats van de uitkomsten te koppelen aan de markt zelf, zullen we ze koppelen aan het succes of falen van de renovatie.

De belangrijkste veronderstellingen zijn:

- Vastgoedtype: Multifamily

- Eenheden: 76 eenheden met een gemiddelde grootte van 573 vierkante voet per eenheid

- Gemiddelde maandelijkse huur per vierkante voet: $ 1,33 ($ 764 per eenheid)

- Locatie: Phoenix, Arizona

- Aankoopprijs: $7,1 miljoen (6,0% Going-In Cap Rate)

- Loan to Value (LTV) Ratio: 70%

- Leningvoorwaarden: 5% vaste rente; 30 jaar aflossing; 5 jaar looptijd

- Exit Cap Rate: Varieert van 5,5% tot 6,5%, afhankelijk van het resultaat van de renovatie

Voor de eenvoud gaan we hier niet uit van een permanente herfinanciering van de lening.

Huidig betalen de huurders in dit pand een korting van 25% op de markthuren, en het pand heeft een leegstandspercentage van 5%.

De investeerders geloven dat ze met bescheiden renovaties, die 10-15% van de prijs van het pand vertegenwoordigen, de huren ter plaatse aanzienlijk kunnen verhogen en die korting van 25% kunnen verminderen.

De keerzijde is dat de leegstand zal toenemen tot ~25% gedurende de twee jaar van de renovatie, omdat bepaalde eenheden onbeschikbaar worden.

Ook, zelfs nadat de renovatie is gedaan, kan de leegstand hoger blijven dan de oorspronkelijke 5%, simpelweg omdat de huurprijzen zullen stijgen.

Ten slotte is het onwaarschijnlijk dat de korting van 25% op de markthuur zal “verdwijnen”; deze kan afnemen, maar zal er in een of andere vorm nog steeds zijn.

Om deze deal te beoordelen, hebben we drie hoofdscenario’s opgesteld:

- Zeer geslaagde renovatie (Upside Case): De leegstand daalt uiteindelijk tot 5%, de korting op de markthuur daalt tot 5%, en de Exit Cap Rate daalt tot 5,5% omdat het pand nu aantrekkelijker is.

- Solide renovatie (Base Case): De leegstand daalt uiteindelijk tot 10%, de korting op de markthuur daalt tot 10%, en de Exit Cap Rate daalt tot 5,75% omdat het pand nu iets aantrekkelijker is.

- Mislukte Renovatie (Downside Case): De leegstand blijft hoog, op 15%, de korting op de markthuur daalt slechts tot 17,5%, en de Exit Cap Rate stijgt tot 6,5% omdat het pand nu slechter is vanuit een operationeel perspectief.

Hier zijn de cijfers in elk scenario:

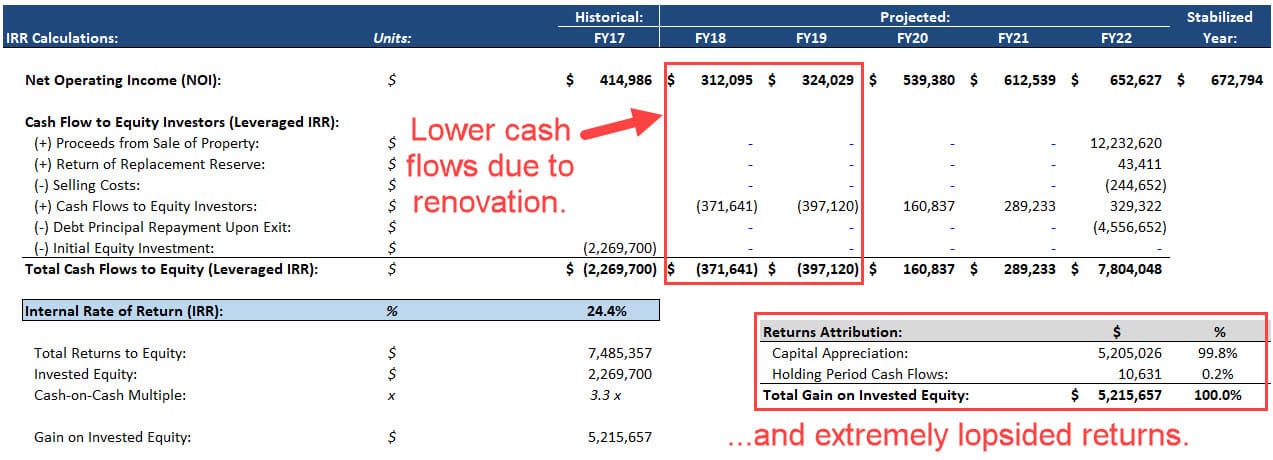

Scenario #1 – Zeer succesvolle renovatie (Upside Case)

In dit geval verloopt de renovatie precies zoals gepland, wat resulteert in een IRR van 24% en een cash-on-cash multiple van 3,3x:

Scenario #1 – Zeer succesvolle renovatie (Upside Case)

In dit geval verloopt de renovatie precies zoals gepland, wat resulteert in een IRR van 24% en een cash-on-cash multiple van 3,5%.3x cash-on-cash multiple:

Het pand genereert weinig cashflow tijdens de aanhoudperiode, vooral omdat de leegstand in de eerste twee jaar aanzienlijk toeneemt als de renovatie plaatsvindt.

Daarom komt zelfs in een zeer succesvol geval het grootste deel van het rendement van de waardestijging (d.w.z,

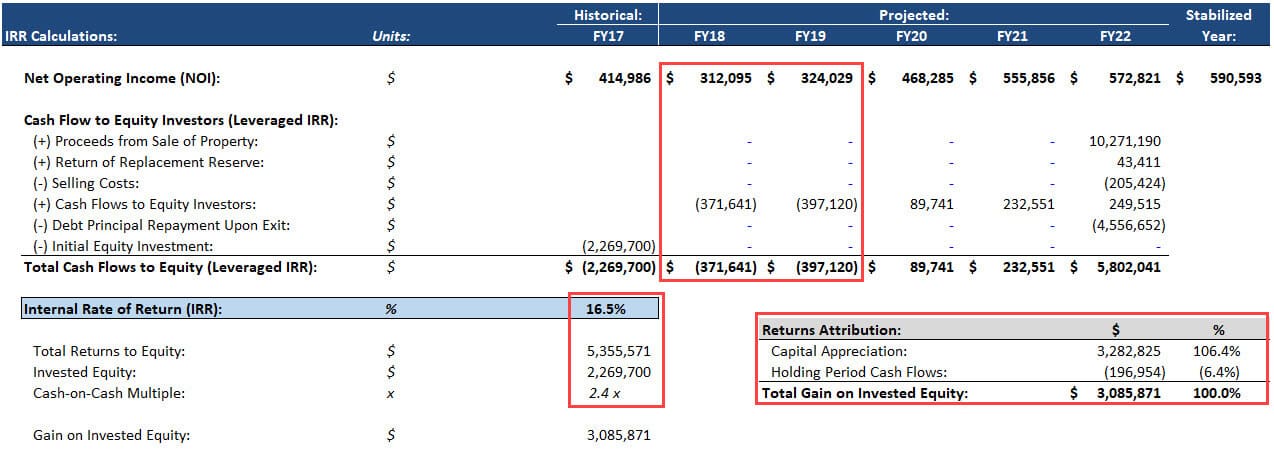

Scenario #2 – Solide renovatie (basisscenario)

In dit geval worden met de renovatie enkele, maar niet alle doelstellingen bereikt.

En dat is niet erg, want de IRR is nog steeds 17%, met een cash-on-cash-multiple van 2,4x:

De rendementen zijn nog schever in de richting van waardestijging; de totale kasstromen tijdens de houdperiode zijn negatief.

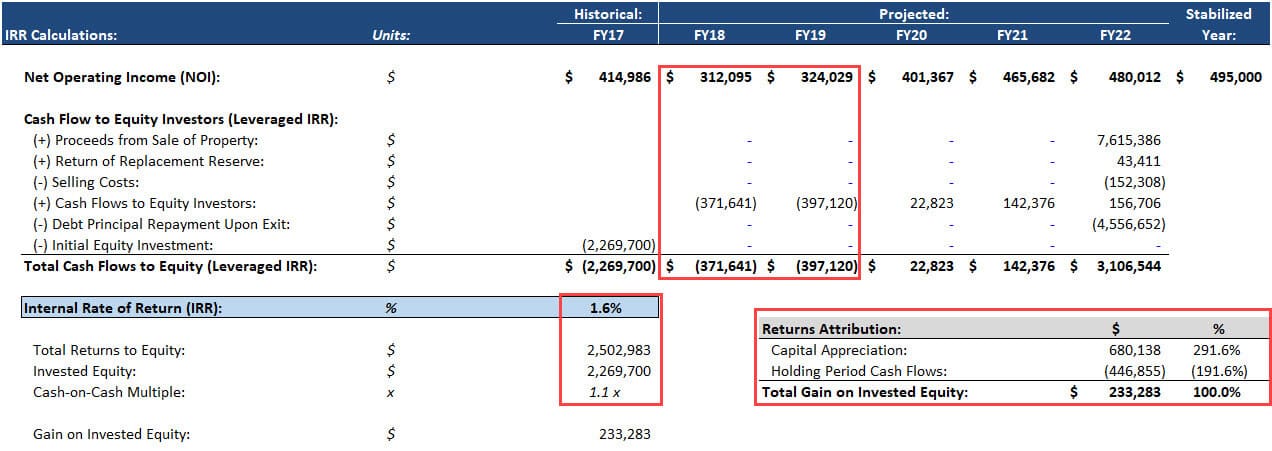

Scenario #3 – Mislukte renovatie (Downside Case)

In dit geval verloopt de renovatie niet volgens plan en besteedt de sponsor veel tijd en geld om heel weinig te bereiken.

Dat resulteert in een IRR van 2% en een cash-on-cash-multiple van 1,51x cash-on-cash multiple:

De rendementen neigen nog meer naar waardestijging omdat de kasstromen nog negatiever zijn.

So, Should We Do This Deal?

Op het eerste gezicht zou je kunnen zeggen: “Ja! We voorkomen dat we geld verliezen in de Downside Case, en de Base en Upside Case resulteren in IRR’s in de range van 15-25%.”

Maar er is meer aan de hand dan dat.

Vooreerst hebben we niet gekeken naar een echt worst-case scenario waarin er helemaal geen verbetering optreedt door de renovatie.

Onder die aanname zou de IRR vrijwel zeker negatief worden.

Ook hebben we deze cijfers niet geverifieerd of een real-life haalbaarheidscontrole uitgevoerd.

Sponsors verkopen vaak te veel deals met toegevoegde waarde en maken agressieve beweringen over hun vermogen om de huren te verhogen – beweringen die niet door de gegevens worden ondersteund.

Als dit pand bijvoorbeeld midden in een gebied ligt dat wordt bewoond door cocaïnedealers, criminelen en tenten vol heroïneverslaafden, zal geen enkele renovatie ter wereld de huurprijzen ter plaatse met 33% opdrijven.

Ten slotte hebben we geen rekening gehouden met de andere risicofactoren die gebruikelijk zijn bij deze deals, zoals kostenoverschrijdingen, vertraagde bouw en reputatieschade voor het pand als gevolg van het verwijderen van te veel eenheden in één keer.

Dus, het real-life antwoord hier is een sterke “misschien.”

Value-Add Real Estate: Waarom werken in het veld?

Je zou willen value-added vastgoed deals als je graag je handen vuil te maken en significante veranderingen aan eigenschappen in plaats van alleen op zoek naar over het hoofd gezien juweeltjes in veelbelovende markten.

De financiële modellering / technisch werk is complexer dan in kernvastgoed, maar je moet nog steeds commerciële vastgoedmarktanalyse begrijpen, inclusief cycli, vraag / aanbod en demografie.

Vastgoed private equity-bedrijven houden van deals met toegevoegde waarde omdat ze potentiële rendementen bieden boven het bereik dat normaal wordt aangeboden door kernvastgoed.

Dus, je hebt meer kans om aan deze deals te werken in private equity en bij andere alternatieve beleggingsondernemingen en minder kans om dit te doen bij pensioenen, schenkingen en andere conservatieve instellingen.

Waarom investeren in Value-Add Real Estate?

Het gaat terug naar die grafiek bovenaan: value-added deals bieden potentiële rendementen die dicht bij die van aandelen liggen met, aantoonbaar, een lager risicoprofiel.

Zelfs als een renovatie slecht gaat, zal het onroerend goed nog steeds cashflow genereren, en de grond en het gebouw zullen altijd iets waard zijn.

De kans op een totale ondergang, of zelfs een daling van 40-50%, is kleiner dan bij aandelen – tenminste als je belegt in een verscheidenheid aan fondsen in verschillende markten.

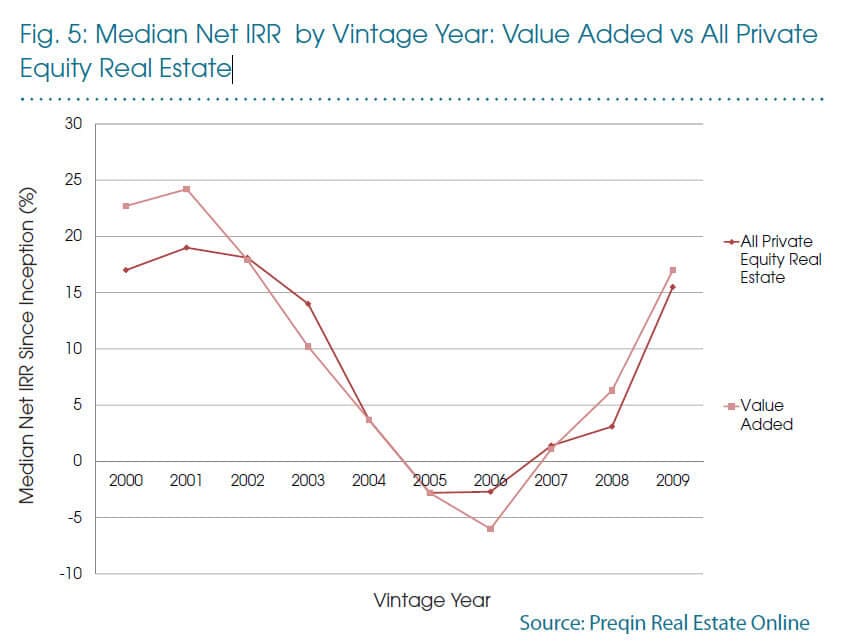

Deze grafiek van Preqin vat het vrij goed samen:

Dus ja, fondsen met toegevoegde waarde die vlak voor de crash zijn gestart, hebben het niet zo goed gedaan, maar de gemiddelde IRR is in die tijd slechts gedaald tot (5%) – geen complete ramp.

Persoonlijk heb ik een beetje belegd in onroerend goed met toegevoegde waarde, maar minder dan in andere categorieën in de sector.

Deel hiervan is mijn persoonlijke vooroordeel: ik hou van zeer veilige activa en zeer risicovolle, maar ik vermijd die in het midden van de weg.

Ook is het moeilijker om als individuele belegger toegang te krijgen tot deals met toegevoegde waarde.

REIT’s richten zich niet specifiek op dit dealtype, crowdfunding-sites hebben de neiging om minder deals met toegevoegde waarde te hebben, en het rechtstreeks kopen van onroerend goed en het renoveren ervan is voor de meeste individuen uit den boze.

De beste toegang komt meestal via onroerend goed private equity-fondsen, die off-limits zijn voor de meeste particuliere beleggers.

Maar als iemand deals met toegevoegde waarde naar de massa zou kunnen brengen, zou dat echt enige waarde toevoegen.