VTSAX vs VTI: Jaka jest różnica (i który powinieneś wybrać)?

Dość dobrze wiadomo, że rynek akcji jest miejscem, w którym należy się znaleźć, jeśli chcesz budować swój majątek w czasie.

Jednakże inwestowanie w poszczególne akcje może być dość ryzykowne, dlatego też wielu z nas – w tym ja – decyduje się na inwestowanie w fundusze indeksowe.

Dlaczego miałbyś tego nie robić, skoro w ponad 92% przypadków fundusze indeksowe przynoszą lepsze zyski niż aktywnie zarządzane fundusze!

Częstym pytaniem dla tych, którzy chcą zainwestować swoje pieniądze w szeroki, niezawodny fundusz indeksowy jest pytanie, czy inwestować w VTSAX vs VTI.

Ale jaka, dokładnie, jest różnica między tymi dwoma – i który z nich jest najlepszy dla Ciebie?

Table of Contents

Inwestowanie w VTSAX vs VTI

Doskonałą opcją dla każdego inwestora jest inwestowanie w fundusz indeksowy rynku akcji.

To nie tylko pomaga zmaksymalizować dywersyfikację, ale robiąc to poprzez fundusz indeksowy, jesteś również zamknięcie w niskich kosztach, które są jedną z cech charakterystycznych inwestowania w fundusze indeksowe.

Choć istnieje szereg platform, które pozwalają inwestować w fundusze giełdowe, Vanguard stworzył fundusz indeksowy w 1976 roku i od tego czasu stał się jedną z najbardziej zaufanych nazw na rynku.

Używam ich do wszystkich moich inwestycji w fundusze indeksowe i nie waham się ich polecić, jeśli rozważasz inwestowanie w fundusze indeksowe giełdowe.

To nasuwa pytanie: VTSAX vs VTI? To znaczy:

- VTSAX: Vanguard Total Stock Market Index Fund Admiral Shares

- VTI: Vanguard Total Stock Market ETF

Co masz na myśli mówiąc o „total stock market index fund”?

Jest to rodzaj funduszu inwestycyjnego lub funduszu typu ETF, który śledzi wyniki szerokiego indeksu giełdowego.

To znaczy, że zyski są oparte na wynikach wszystkich akcji w tym indeksie – w tym przypadku całego amerykańskiego rynku akcji. Oznacza to, że różnią się one od innego popularnego rodzaju funduszu indeksowego, funduszu szerokiego rynku, który śledzi znaczną, lecz mniejszą część rynku, taką jak S&P 500.

Powiązane: VOO vs SPY: Which S&P 500 ETF is best?

Jednakże, fundusze indeksowe rynku akcji ogółem są ważone kapitałem rynkowym. Oznacza to, że większe spółki w indeksie otrzymują wyższą alokację niż mniejsze.

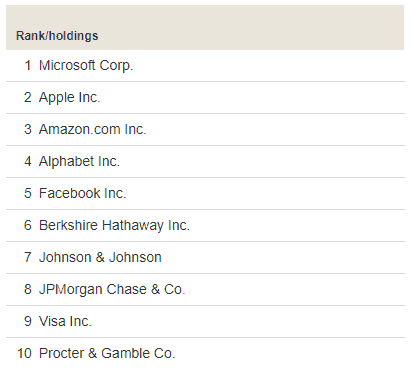

W przypadku VTSAX i VTI, które mają dokładnie takie same udziały, największe udziały w każdym z funduszy są wymienione tutaj – z kilkoma nazwami, które możesz rozpoznać:

Czy fundusze rynku akcji są dostępne tylko poprzez Vanguard?

Nie – z pewnością można kupić fundusze rynku akcji za pośrednictwem innych firm, takich jak Charles Schwab, które oferują fundusze indeksowe.

Mówiąc to, Vanguard jest często uważany za mistrza tanich funduszy indeksowych, więc są one zawsze solidnym wyborem dla Twojego portfela.

Jaka jest różnica między VTI i VTSAX?

Różnica 1: Minimalna inwestycja

Aby zainwestować w VTI, kupujesz jednostki uczestnictwa. Oznacza to, że minimalna inwestycja to cena jednej akcji, która w momencie pisania tego tekstu wynosi $128.46.

W przypadku VTSAX minimalna inwestycja wynosi $3,000.

Oznacza to, że jeśli nie jesteś całkiem na poziomie inwestowania $3,000 i nie podoba Ci się pomysł czekania, aby zaoszczędzić wystarczająco dużo, aby osiągnąć ten próg, VTI może być dla Ciebie lepszą opcją.

Różnica 2: Zakup jednostek

Więc widzieliśmy, że są różnice w minimalnych inwestycjach, ale jeszcze jeden punkt do odnotowania jest taki, że tak długo jak masz $3,000 lub więcej, możesz umieścić to wszystko w VTSAX.

Jednakże, w przypadku VTI, możesz kupić tylko dokładne jednostki akcji.

Zaokrąglijmy obecną cenę VTI do $130 i załóżmy, że masz $3,500 do zainwestowania. W takim przypadku możesz natychmiast włożyć to wszystko do VTSAX.

Jednakże, możesz kupić tylko 26 jednostek VTI przy całkowitym koszcie $3,380, co oznacza, że pozostało Ci $120 wiszące wokół.

Różnica 3: Czas i cena transakcji

W przypadku VTI, kupowanie i sprzedawanie akcji odbywa się podczas gdy rynki są otwarte.

Z drugiej strony, cena VTSAX jest określana na koniec każdego dnia handlowego. Oznacza to, że nie będziesz znał dokładnej ceny, którą płacisz, dopóki dzień handlowy się nie skończy, nawet jeśli złożysz zamówienie w ciągu dnia.

To oznacza, że każdy, kto kupuje i sprzedaje VTSAX w danym dniu dostaje taką samą cenę jak wszyscy inni, bez względu na to, w jakim czasie złożysz zamówienie.

Chociaż może to brzmieć lepiej wiedzieć, co płacisz, to jest tylko w przypadku tych, którzy chcą trzymać akcje na krótkie okresy czasu i zrobić szybsze trades.

Jeśli strategia inwestycyjna jest kupić i trzymać na lata (jak mój jest), takich jak jeśli inwestujesz na emeryturę, mała zmiana w ciągu jednego konkretnego dnia nie będzie oznaczać wiele w ogóle w dłuższej perspektywie.

Related: How to Invest and Make Money Daily: 7 Proven Strategies

Różnica 4: VTI vs VTSAX Expense Ratio (AKA Fees)

Różnica w expense ratio, czyli opłatach pobieranych przez Vanguard, jest tak minimalna, że prawie nie warto o niej wspominać. Ale mimo to jest to różnica.

W przypadku VTI wynosi ona 0,03% rocznie. W przypadku VTSAX jest to 0,04%.

Na stronie internetowej Vanguard znajduje się ładna mała grafika dotycząca tego punktu. Pokazuje ona, że jeśli masz $10,000 zainwestowane w każdy z tych funduszy przez 10 lat, zapłacisz $71 przez cały okres w przypadku VTI i astronomiczne $95 przez ten sam okres w przypadku VTSAX.

Pilnowanie opłat jest bardzo ważne dla każdej strategii inwestycyjnej. Ale kiedy różnica wynosi $1,40 rocznie, nie straciłbym zbyt wiele snu nad tym.

Related: Acorns vs Robinhood: Which Micro-Investing App is Better?

Różnica 5: Automatyzacja Twoich inwestycji

Z powodu tego, jak Vanguard jest skonfigurowany, pozwala tylko na automatyczne inwestowanie z VTSAX.

To może być rozważenie dla Ciebie, jeśli jesteś typem osoby, która chciałaby automatycznie zainwestować $500, gdy tylko otrzymasz wypłatę na koniec każdego miesiąca. W tym przypadku, musisz trzymać się VTSAX.

W przeciwnym razie, możesz zrobić to samo ręcznie z VTI, co czyni to prostym pytaniem, który z nich jest bardziej wygodny dla Ciebie.

Różnica 6: VTSAX vs VTI Efektywność podatkowa

Powinieneś zawsze skonsultować się z profesjonalistą w sprawie implikacji podatkowych swoich inwestycji.

To powiedziawszy, jako ogólna zasada, ETFy takie jak VTI są bardziej efektywne podatkowo niż fundusze inwestycyjne takie jak VTSAX. Chociaż, jeśli trzymasz je przez długi okres czasu, różnica w sumie jest bardziej niż prawdopodobne, że będzie nieistotna.

Dlaczego VTI jest bardziej efektywny podatkowo niż VTSAX?

Bardzo prosto mówiąc, ze względu na to, jak są one skonstruowane, ETF-y generalnie skutkują niższymi podatkami od zysków kapitałowych niż fundusze inwestycyjne.

Jest to spowodowane tym, jak są one przedmiotem obrotu. Jeśli ktoś sprzedaje swoje udziały w funduszu inwestycyjnym takim jak VTSAX, fundusz musi sprzedać niektóre z aktywów bazowych, aby przekazać inwestorowi jego gotówkę, co powoduje zdarzenie podlegające opodatkowaniu.

W przypadku ETF-ów aktywa są przedmiotem obrotu od osoby do osoby w ramach funduszu, więc gdy ktoś sprzedaje, fundusz nie musi sprzedawać aktywów bazowych, a zatem nie ma zdarzenia podlegającego opodatkowaniu.

Więc w odpowiedzi na pytanie: „Czy VTI jest efektywny podatkowo?” – tak, ale tylko marginalnie.

VTSAX vs VTI: Podobieństwa

Istnieje tona podobieństw pomiędzy VTSAX i VTI. Mianowicie:

- Inwestują w dokładnie tę samą kolekcję akcji – dokładnie 3,551 z nich – a tym samym te same top holdingi

- To oznacza, że oba mają dokładnie takie same zwroty (a więc te same historyczne wyniki)

- I oba mają dokładnie taką samą rentowność dywidend

- Oba pozwalają na automatyczną reinwestycję dywidend

- Pomimo tego, co powiedziałem powyżej, mają prawie taki sam (bardzo niski) wskaźnik kosztów

- Oba oferują korzyści z inwestowania w wysoce zdywersyfikowane, tanie fundusze indeksowe

Jakie są zwroty z VTSAX vs VTI?

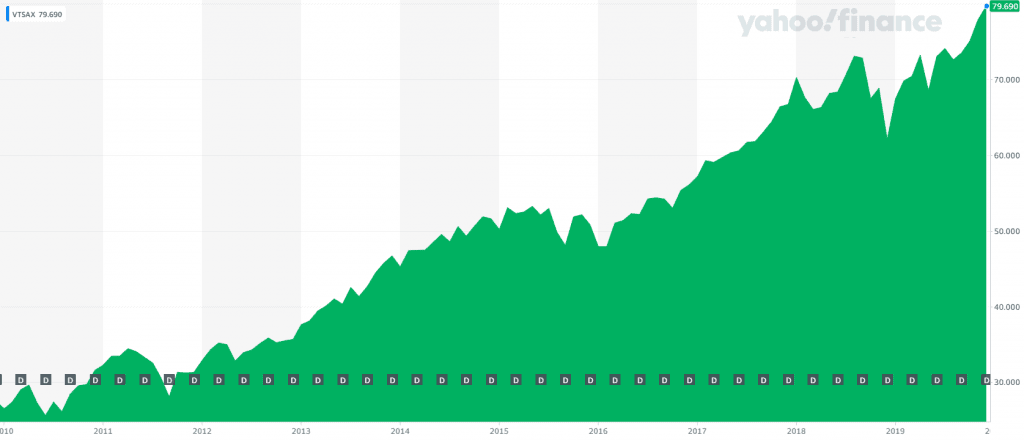

Przyjrzyjrzyj się temu wykresowi pokazującemu zwroty w ciągu ostatnich 10 lat dla VTSAX – które są identyczne dla VTI:

To nie pokazuje wydajności po krachu z 2008 roku, więc nie możemy zobaczyć dużego spadku tam – i jest to pisane na samym początku krachu w 2020 roku, więc ta linia może wyglądać nieco inaczej w nadchodzących tygodniach i miesiącach.

To powiedziawszy, można łatwo dostrzec konsekwentnie silne zwroty oferowane przez fundusze indeksowe rynku całkowitego, takie jak VTSAX i VTI.

Przeszłe wyniki nie są gwarancją przyszłych wyników, historia pokazała, że amerykański rynek akcji jest wiarygodnym wykonawcą w czasie, a te fundusze oferują świetny, tani sposób inwestowania w niego.

Czy więc VTSAX i VTI są takie same?

Nie całkiem, ale całkiem blisko – a dla wielu z Was różnice nie będą nawet zauważalne.

Czy Vanguard VTI jest dobrą inwestycją?

Absolutnie. Inwestowanie w poszczególne akcje niesie ze sobą nieodłączne ryzyko, więc sama ilość dywersyfikacji oferowana przez VTI (i VTSAX, dla tej sprawy) jest świetną opcją dla większości inwestorów.

Jest to również niskie koszty i super wygodne, biorąc pod uwagę, jak niska jest minimalna inwestycja.

Dlaczego VTSAX jest tak dobry?

Z tych samych powodów co VTI – jeśli chodzi o fundusze indeksowe, oba oferują wszystkie korzyści, jakich można chcieć.

Fakt, że VTSAX pozwala na automatyczne inwestowanie jest również dużym plusem dla mnie. W tym samym czasie, minimalne wpisowe w wysokości $3,000 może być nieco zniechęcające dla niektórych osób.

VTSAX vs VTI: Który jest lepszy?

To jest naprawdę trudne, aby wybrać jeden nad drugim.

Jak widać, są one bardzo podobne i wiele różnic może nawet nie mieć znaczenia dla Ciebie w końcu. Dotyczy to zwłaszcza sytuacji, gdy planujesz kupować i trzymać przez lata jako strategię powiększania swojego majątku.

W ostatecznym rozrachunku staje się to kwestią tego, co pasuje do Twoich indywidualnych okoliczności i co uważasz za wygodniejsze.

- Wolisz zautomatyzować swoje inwestycje i masz $3,000 do zainwestowania? Wybierz VTSAX.

- Czy chcesz większej elastyczności pod względem tego, kiedy możesz kupować i sprzedawać i nie chcesz się martwić o minimalną kwotę inwestycji? Może wolisz VTI

Na koniec dnia, jeśli po prostu szukasz, aby zmaksymalizować dywersyfikację w publicznie notowanych amerykańskich akcji, każdy produkt jest doskonałą opcją i dostaniesz dokładnie takie same wyniki bez względu na to, czy zdecydujesz się zainwestować w VTSAX lub VTI.

Powiązane: The 11 Best Compound Interest Investments To Grow Your Wealth

Czy VTI może przekształcić się w VTSAX?

Można! Jest to świetna wiadomość dla osób, które mają mniej niż $3,000 do zainwestowania.

Co możesz zrobić, to po prostu inwestować w VTI, aż Twoje saldo przekroczy $3,000. Następnie powiedz Vanguard, aby przekonwertować swoje akcje z VTI na akcje VTSAX, które mogą być wykonane bez podatku.

Czy VTSAX jest zamknięty dla nowych inwestorów?

Nie, zdecydowanie jest nadal otwarty dla nowych inwestorów.

Był inny, ale bardzo podobny fundusz Vanguard o nazwie VTSMX (Vanguard Total Stock Market Index), który został zamknięty w sierpniu 2018 roku. VTSAX jest dokładnie taki sam, ale po niższych kosztach.

Ile powinienem zainwestować w VTSAX lub VTI?

Niestety nie mogę odpowiedzieć na to pytanie dla Ciebie.

Rynek akcji w USA historycznie ma najlepsze zwroty w czasie, przewyższając wszystkie inne kategorie inwestycyjne, w tym nieruchomości.

To powiedziawszy, jest również niezwykle zmienny, z wieloma szczytami i rynkami.

Mając wszystkie swoje pieniądze na rynku akcji może być pełne radości, jak twoje liczby rosną … i białe knykcie całą drogę w dół, jak spadają.

Więc pytanie, ile powinieneś zainwestować w VTSAX lub VTI – lub w jakikolwiek inny składnik aktywów, w tej sprawie – zależy od wielu czynników, w tym własnej tolerancji na ryzyko.

Jeśli jesteś gotów zapiąć pasy na wysoką zmienność, inwestowanie wszystkich swoich pieniędzy w fundusz taki jak VTSAX lub VTI jest, w oparciu o wyniki historyczne, prawdopodobne, aby dać Ci najwyższe zyski w porównaniu do innych portfeli w czasie.

To powiedziawszy, wielu inwestorów woli dywersyfikować poprzez inwestowanie w obligacje. Są one znacznie mniej zmienne, ale również generalnie mają niższe zwroty.

Podobnie, inwestowanie w fundusze indeksowe, które śledzą różne indeksy, takie jak międzynarodowe rynki akcji lub nieruchomości (sprawdź REITs, jeśli chcesz zobaczyć, co mam na myśli), może również zapewnić dywersyfikację, której możesz szukać, jeśli chcesz obniżyć ryzyko inwestowania wyłącznie w amerykański rynek akcji.

Czy istnieje odpowiednik VTSAX ETF?

To pytanie zostało zadane, więc musiałem je uwzględnić.

Więc podoba Ci się brzmienie VTSAX, ale może chcesz kupić za mniej niż $3,000 na raz? Lub chcesz coś, co jest ever-so-slightly bardziej efektywne podatkowo? Nawet jeśli nie możesz ustawić automatycznego inwestowania?

Myślę, że możesz chcieć ponownie przeczytać ten artykuł, ponieważ brzmi on jak VTI jest tym, czego szukasz.

Końcowe przemyślenia

Jak zapewne widzisz, porównanie VTSAX vs VTI pokazuje, że naprawdę nie ma wiele do porównania w ogóle.

Cechy każdego z tych funduszy są tak podobne, że wybór, w który z nich zainwestować po prostu sprowadza się do pytania, co pasuje do Twoich osobistych okoliczności.

Na koniec dnia jednak, oba z nich są świetne opcje dla upewnienia się, że Twoje pieniądze pracują dla Ciebie.

Tylko około połowa Amerykanów posiada jakiekolwiek akcje w ogóle, w tym w emerytalnych kontach oszczędnościowych, takich jak 401(k) lub IRA.

I jeśli nie inwestujesz, cała Twoja finansowa przyszłość jest poważnie zagrożona. W szczególności sprawia to, że jest mało prawdopodobne, że kiedykolwiek będziesz w stanie przejść na emeryturę.

Więc fakt, że zadajesz sobie pytanie, gdzie inwestować, jest świetnym początkiem. Po zorientowaniu się, ile chcesz zainwestować, w tym w oparciu o apetyt na ryzyko, inwestowanie w fundusz giełdowy, taki jak VTSAX lub VTI, zdecydowanie postawi Cię na drodze do silnej przyszłości finansowej.