VTSAX vs VTI: Qual è la differenza (e quale dovresti scegliere)?

E’ abbastanza assodato che il mercato azionario è il posto dove stare se stai cercando di costruire la tua ricchezza nel tempo.

Tuttavia, investire in singole azioni può essere abbastanza rischioso, ed è per questo che molti di noi – me compreso – scelgono invece di investire in fondi indicizzati.

Perché non dovresti quando, in più del 92% dei casi, i fondi indicizzati producono rendimenti migliori dei fondi gestiti attivamente!

E una domanda comune per coloro che cercano di mettere i loro soldi in un fondo indice ampio e affidabile è la questione se investire in VTSAX vs VTI.

Ma qual è esattamente la differenza tra questi due – e quale è meglio per te?

Tabella del contenuto

Investire in VTSAX vs VTI

Una grande opzione per qualsiasi investitore è investire in un fondo indicizzato del mercato azionario totale.

Negli Stati Uniti, questo significa che il fondo segue la performance di ogni azione scambiata pubblicamente in America, che ammonta a più di 3.500 azioni individuali.

Questo non solo aiuta a massimizzare la diversificazione, ma facendo questo attraverso un fondo indice, stai anche bloccando i bassi costi che sono una delle caratteristiche degli investimenti in fondi indice.

Mentre ci sono una serie di piattaforme che permettono di investire in fondi del mercato azionario totale, Vanguard ha creato il fondo indicizzato nel 1976 e da allora è diventato uno dei nomi più affidabili sul mercato.

Lo uso per tutti i miei investimenti in fondi indicizzati e non ho alcuna esitazione a raccomandarlo se state pensando di investire in un fondo indicizzato del mercato azionario totale.

Quindi si pone la domanda: VTSAX vs VTI? Cioè:

- VTSAX: Vanguard Total Stock Market Index Fund Admiral Shares

- VTI: Vanguard Total Stock Market ETF

Cosa intende per “fondo indicizzato del mercato azionario totale”?

Questo è un tipo di fondo comune o exchange traded fund (ETF) che segue la performance di un ampio indice del mercato azionario.

Questo significa che i rendimenti si basano su come tutti i titoli di quell’indice – in questo caso, l’intero mercato azionario statunitense – si comportano. Questo significa che differiscono da un altro tipo popolare di fondo indicizzato, un fondo del mercato ampio, che segue una porzione significativa ma più piccola del mercato, come l’S&P 500.

Related: VOO vs SPY: Quale ETF S&P 500 è il migliore?

Tuttavia, i fondi indicizzati del mercato azionario totale sono ponderati per la capacità di mercato. Questo significa che le aziende più grandi nell’indice ricevono un’allocazione più alta rispetto a quelle più piccole.

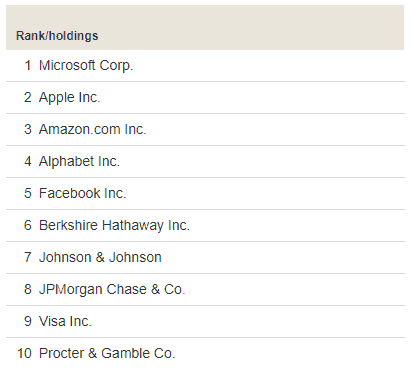

Nel caso di VTSAX e VTI, che hanno esattamente le stesse partecipazioni, le partecipazioni più grandi in ogni fondo sono elencate qui – con solo alcuni nomi che potresti riconoscere:

I fondi del mercato azionario totale sono disponibili solo attraverso Vanguard?

Non del tutto – è certamente possibile acquistare fondi azionari totali attraverso altre società, come Charles Schwab, che offrono fondi indicizzati.

Detto questo, Vanguard è spesso considerato il campione dei fondi indicizzati a basso costo quindi sono sempre una scelta solida per il tuo portafoglio.

Qual è la differenza tra VTI e VTSAX?

Differenza 1: Investimento minimo

Per investire in VTI, si acquistano quote di azioni. Questo significa che l’investimento minimo è il prezzo di un’azione che, al momento della scrittura, è di $128.46.

Per VTSAX, l’investimento minimo è di $3.000.

Questo significa che se non sei al livello di investire $3.000 e non ti piace l’idea di aspettare di risparmiare abbastanza per raggiungere quella soglia, VTI può essere un’opzione migliore per te.

Differenza 2: Acquisto di unità

Così abbiamo visto che ci sono differenze negli investimenti minimi, ma un altro punto da notare è che finché hai $3.000 o più, puoi metterli tutti in VTSAX.

Per VTI, invece, puoi comprare solo unità esatte di azioni.

Atondiamo il prezzo attuale di VTI a 130 dollari e supponiamo che tu abbia 3.500 dollari da investire. In questo caso, potresti metterli tutti in VTSAX immediatamente.

Tuttavia, potreste comprare solo 26 unità di VTI ad un costo totale di $3.380, il che significa che vi rimangono $120 in giro.

Differenza 3: Tempo e prezzo degli scambi

Nel caso di VTI, la compravendita di azioni avviene mentre i mercati sono aperti.

Questo significa anche che il prezzo di un’azione fluttua durante la giornata di negoziazione, permettendovi di acquistare al prezzo che vedete.

D’altra parte, il prezzo di VTSAX è determinato alla fine di ogni giorno di negoziazione. Questo significa che non saprai il prezzo esatto che stai pagando fino alla fine della giornata di negoziazione, anche se effettui un’operazione durante il giorno.

Questo significa che tutti coloro che comprano e vendono VTSAX in un determinato giorno ottengono lo stesso prezzo di tutti gli altri, indipendentemente dall’ora in cui si effettua un ordine.

Anche se può sembrare meglio sapere cosa stai pagando, questo è solo il caso per coloro che stanno cercando di tenere le azioni per brevi periodi di tempo e fare scambi più veloci.

Se la tua strategia di investimento è quella di comprare e tenere per anni (come la mia), come se stai investendo per la tua pensione, un piccolo cambiamento in un giorno specifico non significa affatto a lungo termine.

Related: Come investire e fare soldi ogni giorno: 7 Strategie Provate

Differenza 4: VTI vs VTSAX Expense Ratio (AKA Fees)

La differenza nel rapporto di spesa, o le commissioni applicate da Vanguard, è così minima che quasi non vale la pena menzionarla. Ma è comunque una differenza.

Per VTI, è lo 0,03% all’anno. Per VTSAX, è 0,04%.

Il sito web di Vanguard ha effettivamente un piccolo grafico su questo punto. Mostra che se hai 10.000 dollari investiti in ciascuno di questi fondi per 10 anni, pagherai 71 dollari per tutto il periodo con VTI e un astronomico 95 dollari per lo stesso periodo con VTSAX.

Tenere d’occhio le commissioni è molto importante per qualsiasi strategia di investimento. Ma quando la differenza è di $1,40 all’anno, non ci perderei troppo il sonno.

Related: Acorns vs Robinhood: Quale app di micro-investimento è migliore?

Differenza 5: Automatizzare i tuoi investimenti

A causa di come Vanguard è impostato, permette solo l’investimento automatico con VTSAX.

Questo potrebbe essere una considerazione per te se sei il tipo di persona che vorrebbe investire automaticamente 500 dollari ogni volta che sei pagato alla fine di ogni mese. In questo caso, dovresti continuare con VTSAX.

Altrimenti, puoi fare la stessa cosa manualmente con VTI, rendendo questa una semplice questione di quale sia più conveniente per te.

Differenza 6: VTSAX vs VTI Efficienza fiscale

Si dovrebbe sempre consultare un professionista per le implicazioni fiscali dei tuoi investimenti.

Detto questo, come regola generale, gli ETF come VTI sono più efficienti dal punto di vista fiscale dei fondi comuni come VTSAX. Anche se, se li tenete per un lungo periodo di tempo, la differenza complessiva è più che probabile che sia trascurabile.

Perché VTI è più efficiente dal punto di vista fiscale di VTSAX?

Molto semplicemente, a causa di come sono strutturati, gli ETF generalmente comportano minori imposte sulle plusvalenze rispetto ai fondi comuni di investimento.

Questo è dovuto a come sono scambiati. Se qualcuno vende le sue azioni in un fondo comune come VTSAX, il fondo deve vendere alcune delle attività sottostanti per dare all’investitore il suo denaro, il che crea un evento tassabile.

Per gli ETF, le attività sono scambiate da persona a persona all’interno del fondo, quindi, quando qualcuno vende, il fondo non deve vendere le attività sottostanti e quindi non c’è un evento tassabile.

Quindi in risposta alla domanda: “VTI è efficiente dal punto di vista fiscale?” – sì, ma solo marginalmente.

VTSAX vs VTI: similitudini

Ci sono un sacco di similitudini tra VTSAX e VTI. Vale a dire:

- Investono esattamente nella stessa collezione di azioni – 3.551, per essere esatti – e quindi le stesse partecipazioni principali

- Questo significa che entrambi hanno esattamente gli stessi rendimenti (e quindi la stessa performance storica)

- E entrambi hanno esattamente lo stesso dividend yield

- Entrambi permettono il reinvestimento automatico dei dividendi

- Nonostante quello che ho detto sopra, hanno quasi lo stesso rapporto di spesa (molto basso)

- Entrambi offrono i vantaggi di investire in fondi indicizzati altamente diversificati e a basso costo

Quali sono i rendimenti per VTSAX vs VTI?

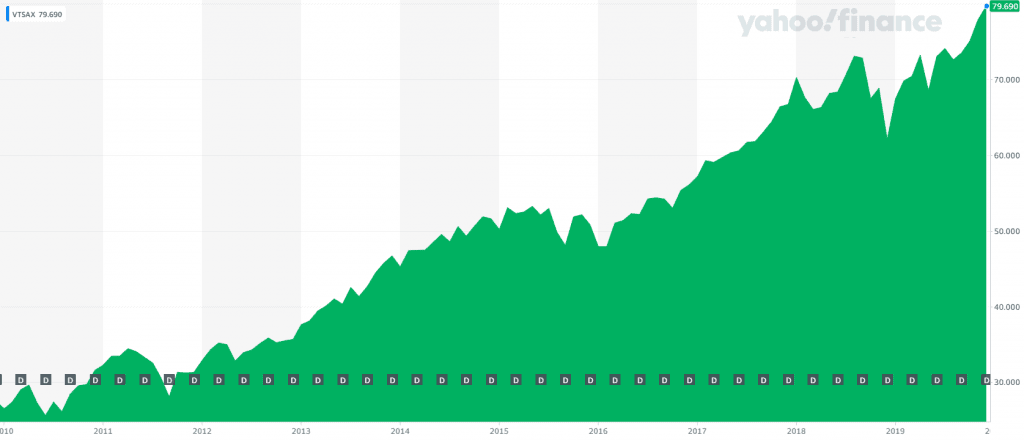

Guardate questo grafico che mostra i rendimenti negli ultimi 10 anni per VTSAX – che sono identici per VTI:

Questo non mostra le prestazioni dopo il crollo del 2008, quindi non possiamo vedere il grande calo lì – e questo è stato scritto proprio all’inizio del crollo del 2020, quindi questa linea potrebbe apparire un po’ diversa nelle prossime settimane e mesi.

Detto questo, si possono facilmente vedere i rendimenti costantemente forti offerti dai fondi indicizzati del mercato totale come VTSAX e VTI.

Mentre le performance passate non sono garanzia di quelle future, la storia ha dimostrato che il mercato azionario americano è un performer affidabile nel tempo, e questi fondi offrono un ottimo modo a basso costo per investire in esso.

Quindi VTSAX e VTI sono la stessa cosa?

Non proprio, ma abbastanza vicino – e, per molti di voi, le differenze non saranno nemmeno evidenti.

Vanguard VTI è un buon investimento?

Assolutamente. Investire in azioni individuali comporta un rischio intrinseco, quindi la quantità di diversificazione offerta da VTI (e VTSAX, per quella materia) è una grande opzione per la maggior parte degli investitori.

È anche a basso costo e super conveniente, dato quanto è basso l’investimento minimo.

Perché VTSAX è così buono?

Per le stesse ragioni di VTI – per quanto riguarda i fondi indicizzati, entrambi offrono tutti i vantaggi che si possono desiderare.

Il fatto che VTSAX permetta l’investimento automatico è anche un grande vantaggio per me. Allo stesso tempo, il buy-in minimo di $3.000 può essere un po’ scoraggiante per alcune persone.

VTSAX vs VTI: qual è meglio?

È veramente difficile sceglierne uno rispetto all’altro.

Come avrete visto, sono entrambi molto simili e molte delle differenze potrebbero anche non avere importanza per voi alla fine. Questo vale soprattutto se hai intenzione di comprare e tenere per anni come strategia per far crescere il tuo patrimonio.

In definitiva, diventa una questione di cosa si adatta alle tue circostanze individuali e cosa trovi più conveniente.

- Preferisci automatizzare i tuoi investimenti e hai 3.000 dollari da investire? Scegliete VTSAX.

- Vuoi più flessibilità in termini di quando puoi comprare e vendere e non vuoi preoccuparti di un importo minimo di investimento? Potreste preferire VTI

Alla fine della giornata, se state semplicemente cercando di massimizzare la vostra diversificazione in azioni statunitensi scambiate pubblicamente, entrambi i prodotti sono un’opzione eccellente e otterrete gli stessi risultati, non importa se scegliete di investire in VTSAX o VTI.

Related: Gli 11 migliori investimenti ad interesse composto per far crescere la tua ricchezza

VTI può essere convertito in VTSAX?

È possibile! Questa è in realtà una grande notizia per le persone che hanno meno di 3.000 dollari da investire.

Quello che puoi fare è semplicemente investire in VTI fino a quando il tuo saldo supera i 3.000 dollari. Poi dici a Vanguard di convertire le tue azioni da VTI in azioni VTSAX, il che può essere fatto senza tasse.

VTSAX è chiuso ai nuovi investitori?

No, è sicuramente ancora aperto a nuovi investitori.

C’era un fondo Vanguard diverso ma molto simile chiamato VTSMX (Vanguard Total Stock Market Index) che ha chiuso ad agosto 2018. VTSAX è esattamente lo stesso ma ad un costo inferiore.

Quanto dovrei investire in VTSAX o VTI?

Purtroppo, non posso rispondere a questo per te.

Il mercato azionario statunitense ha storicamente avuto i migliori rendimenti nel tempo, superando tutte le altre categorie di investimento, compresi gli immobili.

Detto questo, è anche estremamente volatile, con una serie di picchi e cali.

Avere tutti i tuoi soldi nel mercato azionario può essere pieno di gioie quando i tuoi numeri salgono… e nocche bianche per tutto il tragitto quando scendono.

Quindi la questione di quanto dovresti investire in VTSAX o VTI – o qualsiasi altra attività, per quella materia – dipende da molti fattori, compresa la tua tolleranza al rischio.

Se siete disposti ad affrontare l’alta volatilità, investire tutti i vostri soldi in un fondo come VTSAX o VTI è, sulla base dei risultati storici, probabilmente vi darà i rendimenti più alti rispetto ad altri portafogli nel tempo.

Detto questo, molti investitori preferiscono diversificare investendo in obbligazioni. Sono molto meno volatili, ma generalmente hanno anche rendimenti più bassi.

Similmente, investire in fondi indicizzati che tracciano diversi indici, come i mercati azionari internazionali o il settore immobiliare (controllate i REIT se volete vedere cosa intendo), può anche fornire la diversificazione che potreste cercare se volete ridurre il rischio di investire solo nel mercato azionario statunitense.

C’è un equivalente ETF VTSAX?

Questa domanda è stata posta quindi ho dovuto includerla.

Ti piace il suono del VTSAX ma forse vuoi comprare con meno di 3.000 dollari alla volta? O vuoi qualcosa che sia leggermente più efficiente dal punto di vista fiscale? Anche se non puoi impostare l’investimento automatico?

Penso che potresti voler rileggere questo articolo perché sembra che VTI sia quello che stai cercando.

Pensieri finali

Come probabilmente puoi vedere, un confronto tra VTSAX e VTI mostra che non c’è davvero molto da confrontare.

Le caratteristiche di ciascuno di questi fondi sono così simili che scegliere in quale investire si riduce semplicemente a una questione di cosa si adatta alle tue circostanze personali.

Alla fine della giornata, però, entrambi sono ottime opzioni per assicurarsi che il vostro denaro stia lavorando per voi.

Solo circa la metà degli americani possiede azioni, anche in conti di risparmio per la pensione, come un 401(k) o IRA.

E se non state investendo, il vostro intero futuro finanziario è a serio rischio. In particolare, questo rende altamente improbabile che sarete mai in grado di andare in pensione.

Quindi il fatto che vi stiate chiedendo dove investire è un ottimo inizio. Una volta che hai capito quanto vuoi investire, anche in base alla tua propensione al rischio, investire in un fondo azionario totale come VTSAX o VTI ti metterà sicuramente sulla strada di un solido futuro finanziario.