FZROX: Why It Could Be Better Than Both VTI And SPY

Investment Thesis

Vanguard Total Stock Market ETF (VTI) i SPDR S&P 500 ETF (SPY) to dwa z trzech największych ETF-ów w branży i dowodzą największego odsetka napływu pasywnych aktywów. Dla wielu osób są one domyślnymi opcjami inwestycyjnymi zarówno w portfelach osobistych, jak i w 401(k)s. W tym artykule chciałbym omówić, dlaczego uważam, że Fidelity ZERO Total Market Index Fund (FZROX) i jego 0% wskaźnik kosztów może być lepszym wyborem.

Kontekst

Minęło półtora roku od debiutu Fidelity ZERO Total Market Index Fund i rozpoczęcia przez branżę kolejnej fazy wojen o opłaty. Od tego czasu fundusz zgromadził 5,2 mld USD w aktywach i nadal istnieje jako coś w rodzaju jednorożca w przestrzeni funduszy inwestycyjnych. Podobnie jak VTI, FZROX jest całkowitym funduszem rynkowym inwestującym w akcje wszystkich rozmiarów w Stanach Zjednoczonych.

Mimo, że FZROX nie ma prawie takiej bazy aktywów jak jego najwięksi konkurenci, może twierdzić, że żaden inny nie może – brak minimum do inwestycji, brak opłat transakcyjnych i 0% wskaźnik kosztów. Jest całkowicie darmowy i obecnie posiada trzy siostrzane fundusze podobne do niego – Fidelity ZERO Extended Market Index Fund (FZIPX), Fidelity ZERO International Index Fund (FZILX) i Fidelity ZERO Large Cap Index Fund (FNILX).

VTI i SPY to dwa największe ETF-y w branży i służą jako kamień węgielny w niezliczonych portfelach, w tym 401(k)s i innych planach emerytalnych. Podczas gdy w branży funduszy często mówi się o wskaźniku kosztów, nigdy nie jest to tak proste, jak po prostu wybranie najtańszego funduszu. Istnieją kwestie płynności, kosztów transakcyjnych i dostępności, które należy uwzględnić w decyzji.

W tym artykule, chcę rozbić FZROX, VTI i SPY i wyjaśnić, dlaczego uważam, że FZROX może być lepszym wyborem dla inwestorów.

Benchmarks

SPY jest największym funduszem ETF na świecie i przyciąga największe zainteresowanie inwestorów na całym świecie, więc chcę go uwzględnić w tym artykule, mimo że nie jest to porównanie jabłek do jabłek z pozostałymi dwoma funduszami.

SPY jest benchmarkowany do S&P 500, powszechnie notowanego indeksu, który jest zazwyczaj używany jako wskaźnik zastępczy dla amerykańskiego uniwersum akcji o dużej kapitalizacji.

VTI jest benchmarkowany do CRSP U.S. Total Market Cap Index. Obejmuje on prawie 4 000 składników o dużej, dużej, małej i mikro kapitalizacji, reprezentujących prawie 100 procent amerykańskiego rynku kapitałowego. Indeks ten jest ważony kapitalizacją rynkową.

FZROX jest porównywany z indeksem Fidelity U.S. Total Investable Market Universe Index. Wybiera on największe 3 000 amerykańskich spółek na podstawie kapitalizacji rynkowej oraz określonych wymogów płynności i możliwości inwestycyjnych.

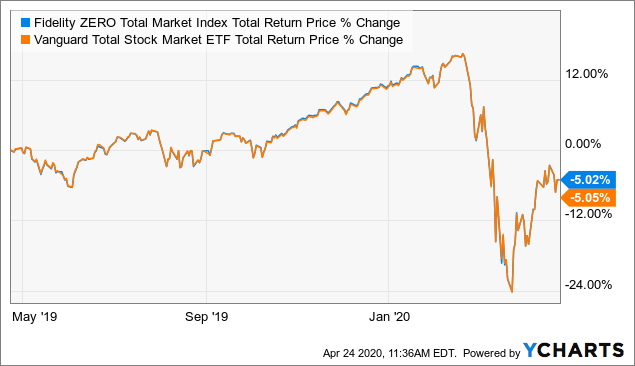

W zasadzie jedyną prawdziwą różnicą pomiędzy VTI i FZROX jest to, że VTI zarzuca nieco szerszą sieć i obejmuje więcej spółek mikro. Z punktu widzenia ich wyników, są one praktycznie identyczne.

Data by YCharts

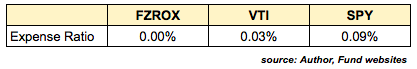

Współczynnik kosztów

To są główne liczby, na których wszystkim zależy.

FZROX kradnie uwagę swoim 0% wskaźnikiem kosztów, ale w rzeczywistości, zarówno VTI jak i SPY nie są daleko w tyle. Jedną rzeczą, o której należy pamiętać jest to, że SPY nie jest taki jak VTI i FZROX i nie mówię tu tylko o różnicy w indeksach docelowych. SPY został zaprojektowany jako instrument handlowy, a nie jako długoterminowa inwestycja typu „kup i trzymaj”, chociaż oczywiście może być i często jest wykorzystywany w ten sposób. FZROX i VTI są bardziej tradycyjnymi inwestycjami długoterminowymi.

SPY jest często używany przez duże instytucje do codziennego obrotu, więc płynność i zbywalność są jego najważniejszymi czynnikami.

Koszty obrotu

Jeśli chodzi o płynność, SPY po prostu nie ma porównania. Zazwyczaj obraca się około 100 milionami akcji dziennie, ale podczas ostatniego rynku niedźwiedzia obracano na północ od 300 milionów. Jego spread handlowy wynosi około 0,004%, więc handel nim nie kosztuje prawie nic. VTI ma tylko nieco wyższy średni spread wynoszący 0,01%. W każdym razie, są to dwa najbardziej płynne i zbywalne instrumenty, jakie można znaleźć na rynku.

FZROX, jednakże, będąc funduszem wzajemnym, ma 0% spreadu. Oczywiście, kompromisem jest to, że jest on wyceniany tylko raz na koniec dnia, ale inwestorzy kupują i sprzedają według wartości aktywów netto, kiedy tylko dokonują transakcji.

W przypadku tych trzech funduszy, spready handlowe nie stanowią problemu. W przypadku mniejszych i rzadziej handlowanych ETF-ów, spready mogą stać się problemem. Nie chcę się czepiać tego funduszu w szczególności, ale Amplify Transformational Data Sharing ETF (BLOK), inaczej znany jako Blockchain ETF, wywołał trochę szumu, gdy został uruchomiony nieco ponad dwa lata temu. Ostatnio obracał spreadem w wysokości 0,3% i wzrósł do prawie 1%, gdy rynek niedźwiedzia był u szczytu. To znaczący koszt, jeśli chcesz handlować w i z pozycji, gdzie liczba kupujących i sprzedających jest mniejsza i może poważnie wpłynąć na całkowite zwroty.

W przypadku VTI i SPY, chociaż, 0,01% nie jest niczym, o co należy się martwić.

Odłączenia od NAV

Słyszymy wiele o zniżkach i premiach do NAV w odniesieniu do funduszy zamkniętych. Wiele osób zakłada, że nie występują one w przypadku ETF-ów ze względu na istniejący mechanizm ciągłego tworzenia i niszczenia udziałów, który sprawia, że ceny transakcyjne są ściśle powiązane z bazowymi NAV.

Choć zwykle tak jest, nie zawsze tak jest. Nawet fundusze takie jak VTI i SPY mogą od czasu do czasu handlować przy niewielkich różnicach w stosunku do swoich wartości aktywów netto.

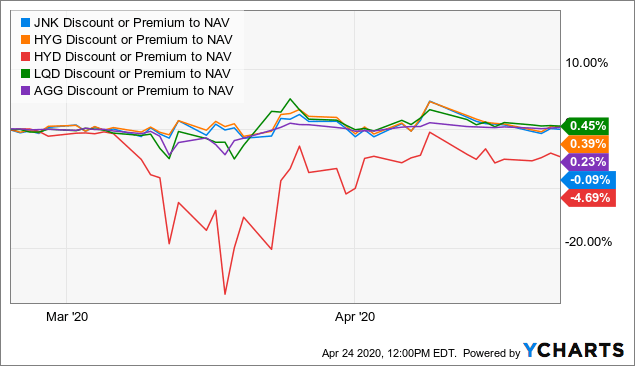

Gdy jednak zmienność rynkowa gwałtownie wzrasta, sprawy przybierają dziwny obrót. Widzieliśmy to ostatnio na ETF-ach obligacji śmieciowych, kiedy ceny zaczęły spadać. Weźmy na przykład niektóre z największych ETF-ów obligacji śmieciowych i obligacji o ratingu inwestycyjnym.

Dane YCharts

Niektóre z tych funduszy odchyliły się aż o 5% od bazowej wartości aktywów netto. I nie jest to błąd, który można zaobserwować w przypadku funduszu VanEck Vectors High-Yield Municipal Index ETF (HYD). Niestety, nawet największe ETF-y nie są odporne.

Dane według YCharts

Oba fundusze w marcu i kwietniu w kilku momentach były oddalone od swojej wartości aktywów netto o około 0,25%, ale w najgorszym przypadku ich dyskonto/premia wynosiły 1% lub więcej. To może być ogromny koszt transakcyjny, zwłaszcza gdy inwestorzy chcieli handlować najbardziej.

FZROX, ponownie jako fundusz wzajemny, nie doświadcza tych premii i rabatów w stosunku do NAV. On po prostu handluje po NAV raz na koniec dnia handlowego. W większości przypadków te rozbieżności charakterystyczne dla ETF-ów są nieistotne (jak widać na wykresie, są one dość powszechne, choć prawie zawsze minimalne), ale mogą być problematyczne na zmiennych rynkach. Podobnie jak w przypadku spreadu handlowego, mniejsze fundusze są generalnie bardziej narażone na ryzyko większych zniżek i premii.

FZROX dostępny tylko poprzez Fidelity

Tutaj jest prawdopodobnie największy haczyk. Jeśli chcesz kupić FZROX w swoim portfelu, będziesz musiał otworzyć bezpośrednie konto w Fidelity. Nie będziesz mógł go kupić za pośrednictwem Vanguard lub TD Ameritrade (NASDAQ:AMTD) lub gdziekolwiek indziej.

Jeśli masz już konto maklerskie Fidelity, to prawdopodobnie nie jest to wielka sprawa. Ale jeśli jesteś taki jak ja, chcesz mieć wszystkie swoje aktywa finansowe w jednym miejscu. Mam wszystko w Vanguard i otwarcie oddzielnego konta w Fidelity jest, w najlepszym przypadku, niedogodnością, a w najgorszym, dealbreaker.

Czy jest to problem dla Ciebie zależy od Twoich osobistych preferencji. Wyobrażam sobie, że dla wielu osób oszczędność kilku setnych punktu bazowego w wskaźniku kosztów (co daje 3$ rocznie na każde zainwestowane 10 000$) po prostu nie jest warta kłopotów.

Wnioski

Różnice w spreadach handlowych i wskaźnikach kosztów pomiędzy FZROX i VTI/SPY są praktycznie nieistotne (choć stają się bardziej znaczące, jeśli porównujemy FZROX z rzadziej handlowanym ETF-em). Wymóg kupowania akcji FZROX tylko poprzez Fidelity może, ale nie musi być dla Ciebie problemem.

Ale potencjał szerokich zniżek i premii w czasach znacznej zmienności może być bardzo realnym problemem. W normalnych czasach, jakakolwiek zniżka lub premia w ramach pary ETF-ów jest w większości przypadków niewielka i być może nawet nie warta rozważenia, chyba że jesteś prawdziwym inwestorem o wysokiej wartości netto. Ale jeśli mogą one wzrosnąć do 1% lub więcej w nawet największych i najbardziej płynnych ETF-ach w czasach, kiedy możesz chcieć handlować najbardziej, jest to potencjalny problem.

Gwarantowane, podstawową wadą FZROX jest brak handlu intraday. Tak więc zasadniczo ważysz brak elastyczności handlu w porównaniu z potencjalnymi niespodziewanie wysokimi kosztami handlu na niestabilnych rynkach.

Wielu woli elastyczność handlu ETF-ów, ale jeśli jesteś inwestorem długoterminowym, który nie martwi się częstym handlem, można stwierdzić, że FZROX jest lepszym wyborem.

Ujawnienie: Jestem/jesteśmy z długim stażem VTI. Napisałem ten artykuł samodzielnie i wyraża on moje własne opinie. Nie otrzymuję za niego wynagrodzenia (innego niż od Seeking Alpha). Nie mam żadnych relacji biznesowych z żadną firmą, której akcje są wymienione w tym artykule.

.