Varför den genomsnittliga levnadskostnaden ökar i USA – och 5 sätt att leva bättre för mindre pengar

Det kanske låter konstigt, men stigande priser är inte alltid dåligt. Om du till exempel är skyldig någon pengar kan inflationen vara din vän – eftersom du får betala tillbaka din skuld med mindre värdefulla dollar än de du lånade. Å andra sidan, om priserna stiger snabbare än lönerna köper du för dina pengar en sämre livskvalitet, särskilt när det gäller bostäder, hälsovård och utbildning.

När man justerar för inflationen tjänar människor i USA bara omkring 10 procent mer än vad de gjorde 1973, enligt uppgifter från Brookings Institution, trots att levnadskostnaderna ökar i flera nyckelkategorier. Dessa inkluderar det inflationsjusterade priset på en bostad, som ökade med cirka 83 procent mellan 1970 och 2000, enligt Census Bureau, samt kostnaden för högre utbildning: Mellan 1987 och 2017 mer än tredubblades den inflationsjusterade kostnaden för att gå på en offentlig fyraårig högskola, enligt College Board.

Men den verkliga höjdpunkten bland de stigande kostnaderna är hälso- och sjukvården: Mellan 1960 och 2016 ökade de årliga sjukvårdskostnaderna i USA ungefär åtta gånger, med hänsyn till inflationen.

Varför sker detta? Det finns ett antal faktorer som håller lönerna nere, konstaterade Brookings, bland annat kvinnor som börjar arbeta, automatisering, globalisering och en stagnerande minimilön. Lönerna har helt enkelt inte hållit jämna steg med kostnaderna för allt från fastigheter till collegeexamina och läkarbesök.

Om du undrar hur vi hamnade här och vad du kan göra för att göra ditt eget liv mer överkomligt, behöver du inte leta längre. Här är fem sätt som du kan göra det mesta av det du har – och leva bättre för mindre.

Företa en stor flytt

En granskning från ValuePenguin uppskattar att bostäder tar upp cirka 16 % av det typiska årliga hushållets budget – även om andra uppskattningar tyder på att bostäderna äter upp så mycket som 37 % av hemlönen eller mer. Varför är det så svårt att hitta ett prisvärt boende?

För det första insåg regeringen efter bolånekrisen att långivarna inte hade gjort tillräckligt noggranna undersökningar av låntagarna, vilket hade lett till en bubbla av giftiga bolåneskulder. Tillsynsmyndigheterna höjde därför utlåningsstandarderna, vilket sedan dess har bidragit till att göra systemet mindre riskfyllt – men det har också gjort det svårare att köpa en nybörjarbostad. Byggherrarna har också börjat fokusera mer på högklassiga bostäder där vinstmarginalerna är större, vilket har ökat kostnadsklyftan mellan platser som är överkomliga och regioner som inte är överkomliga till rekordhöga nivåer.

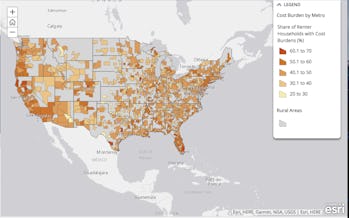

Under tiden, på grund av en stram hyresmarknad som varade i nästan ett decennium, är enligt uppgifter från Joint Center for Housing Studies vid Harvard University ungefär 21 miljoner amerikanska hushåll hyresbelastade, vilket innebär att de spenderar minst en tredjedel av sin inkomst på hyran.

I dag spenderar genomsnittshushållet nästan 19 000 dollar per år på bostäder, enligt undersökningen av konsumentutgifter vid Bureau of Labor Statistics. Men olika platser medför givetvis olika kostnader – och att flytta från en dyr stad till en billigare kan göra stor skillnad.

Om du flyttade från San Francisco till Phoenix, till exempel, skulle du bara behöva 32 936 dollar för att ersätta en lön på 60 000 dollar – eftersom levnadskostnaden skulle vara 45 procent lägre, enligt en kalkylator från NerdWallet. Och om du flyttar från New York till Raleigh i North Carolina behöver du bara 24 584 dollar för att ersätta en lön på 60 000 dollar, och levnadskostnaderna skulle vara 59 procent lägre.

Ett problem: Åtminstone i vissa fall tenderar ”billigare städer också att vara mindre beboeliga”, och boendekostnaderna i många beboeliga städer har skjutit i höjden mycket högre än i andra, som Economist Intelligence Unit nyligen uttryckte det. En separat studie från GoBankingRates från december 2017 visade att boendekostnaderna ökade mest på flera beboeliga platser – mer än 15 % under året i både Nashville, Tennessee, och St. Paul, Minnesota, till exempel.

Med andra ord, om du antar att du har rörlighet på jobbet, kan du överväga att flytta till en plats där invånarna hittar en bra balans mellan höga löner, låga boendekostnader och en stark livskvalitet – till exempel städer i Mellanvästern som Grand Rapids, Michigan; Columbus, Ohio; Kansas City, Missouri; forskartriangeln i North Carolina eller Salt Lake City.

Om du verkligen vill zooma in på platserna med de allra bästa levnadskostnaderna runt om i landet kan du överväga några andra städer som kombinerar en hög medianlön med låga bostads-, mat- och transportkostnader – till exempel Tampa, Florida, eller Omaha, Nebraska, som GoBankingRates föreslår.

Betala mindre för boende där du är

Även om du måste bo i en viss stad för att kunna arbeta finns det smarta drag du kan göra för att sänka kostnaderna.

Du kan till exempel ofta spara pengar genom att överväga ett stort antal olika stadsdelar – eller till och med genom att flytta ut till förorten, vilket kan spara tusentals kronor per år på boende, fastighetsskatt och barnomsorgskostnader. I New York City har den årliga besparingen av att flytta till förorten uppskattats till mer än 71 000 dollar, en besparing som kan stiga ännu mer med ett distansjobb som inte kräver att du pendlar varje dag.

För hyresgäster krävs det för att spara pengar på bostaden en kombination av att undersöka den lokala marknaden, tajma flytten (kallare månader tenderar att vara bättre) och vara beredd på att förhandla med din hyresvärd.

Om du däremot försöker köpa en bostad kan det hjälpa att piska upp din kredit innan du tar ett lån, spara så mycket du kan till din handpenning, säkra ett förhandsgodkännande av ditt lån och överväga att ta hjälp av en bra fastighetsmäklare, särskilt om du inte är så bekant med kvaliteten på inventarierna i grannskapet.

Slutningsvis ska du komma ihåg att det är troligen dyrare att äga en bostad än vad du tror – så det är inget fel med att förbli hyresgäst tills du är redo att bosätta dig och har sparat tillräckligt för en stor handpenning.

Och om allt annat misslyckas kan du alltid hitta en snygg rumskamrat (eller två). Gör bara din due diligence först.

Håller sjukvårdskostnaderna nere

Amerikanerna spenderar årligen mindre på kläder, utbildning och underhållning än på sjukvård, enligt ValuePenguin. Varför är sjukvårdskostnaderna så besvärliga i USA – där sjukvården är ungefär dubbelt så dyr som i andra industrialiserade ekonomier?

Å ena sidan kan föreställningen att dyr (och lönsam) sjukvård uppmuntrar till innovation ha en viss sanning, enligt en genomgång av litteraturen av Austin Frakt och Aaron Carroll från New York Times. Å andra sidan bidrar osäkerheten på försäkringsmarknaden och konsolideringen bland läkemedelstillverkare, sjukhus och till och med apotek till att driva upp kostnaderna till nivåer som många människor inte har råd med.

För dig personligen kan de bästa sätten att hålla nere dina hälsovårdskostnader vara att teckna en försäkring när du är frisk, be om den kostnadsfria förebyggande vård som du har laglig rätt till, göra efterforskningar så att du kan hålla dig till läkare och sjukhus som är anslutna till nätverket och föredra generiska läkemedel – som kan vara så mycket som 85 % billigare än märkesprodukter. Och om det inte handlar om liv eller död, kan du undvika akutmottagningen till förmån för mer kostnadseffektiva akutmottagningar, som bara kostar lite mer än en tiondel av kostnaden för ett akutmottagningsbesök.

Du kan också spara lite pengar genom att använda ett hälsospandekonto eller ett flexibelt utgiftskonto, som gör det möjligt för dig att lägga undan lite pengar för sjukvårdskostnader skattefritt, eventuellt till och med med med en matchning från din arbetsgivare, även om det finns några krav för att vara berättigad.

För det sista är det få konsumenter – cirka 3 procent enligt Consumer Reports – som faktiskt jämför sin sjukvård genom att använda verktyg för att jämföra priser och uppskatta nästa års sjukvårdskostnader. Särskilt om du är berättigad till vissa subventioner kan vissa planer täcka mycket mer av dina kostnader än andra för mindre pengar.

Skärning av utbildnings- och barnomsorgskostnader

Tyvärr har college blivit mycket dyrare, men det lönar sig också mer än tidigare: Den så kallade ”inkomstpremien” för att gå på college var cirka 1,4 miljoner dollar 2013, enligt Chronicle of Higher Education, en siffra som sannolikt kommer att fortsätta att stiga under de kommande decennierna.

Det bästa sättet att minska utbildningskostnaderna är att minimera dina skulder och försöka lägga dina utbildningspengar på att förvärva värdefulla färdigheter, inte bara göra vad som helst för att få gå på din ”drömskola”. Genom att fokusera på en högskolas eller ett programs ”skuld-till-inkomst”-förhållande kan du få en bättre uppfattning om huruvida en examen faktiskt kommer att löna sig i det långa loppet.

Vissa skolor som Berea tar inte ut någon skolavgift alls om du kan uppfylla vissa inkomstkrav, och skolor som College of the Ozarks avstår också från de flesta utgifter för studenter genom sitt program för arbetsstipendier.

Om du redan har tagit examen och har att göra med studielån kan du försöka minska kostnaderna genom att refinansiera dem med en ny långivare (även om denna process har nackdelar), konsolidera dina lån eller helt enkelt ta en andra titt på om du kan påskynda din återbetalningsplan – och därmed betala mindre i ränta. Om du är orolig för att hamna på efterkälken kan du överväga att ansöka om anstånd eller uppskov, vilket ger dig en tillfällig frist från att göra avbetalningar.

En av de svåraste situationerna du kan hamna i är att du fortfarande måste betala dina studielån när du blir förälder, med alla tillhörande kostnader – inklusive barnomsorg och sparande till dina egna barns college.

Och även om kostnaderna för barnomsorg kanske inte skjuter i höjden så snabbt som man tidigare trott, är de fortfarande höga enligt en forskare vid Arizona State University: Den genomsnittliga kostnaden för barnomsorg var cirka 142 dollar per vecka 2010, enligt uppgifter från Census Bureau, mer än 7 000 dollar per år, en siffra som inte inkluderar utgifter som privatskola eller högre utbildning. Det är en del av anledningen till att kostnaden för att uppfostra ett barn har stigit till mellan 20 000 och 50 000 dollar per år, enligt en analys från NerdWallet.

För att spara på barnomsorgen, som är en av de absolut svåraste delarna när det gäller att skaffa barn, kan du överväga att dela barnflickor med närliggande föräldrar, prisvärda daghem eller barnomsorgsförmåner som erbjuds av din arbetsgivare. Om du vill veta mer om hur du sparar till ditt barns utbildning kan du läsa Payoffs guide till 529-planer.

Tjäna mer – eller behöva mindre

Ett uppenbart sätt att göra det lättare att ha råd med livet är att få en löneförhöjning. För att göra det kan du försöka med några åtgärder utanför boxen, som att bli vän med din fiende på kontoret, känna till marknadsvärdet för dina färdigheter och fräscha upp ditt CV och ditt följebrev – så att du kan söka efter ett bättre erbjudande om din nuvarande arbetsgivare inte är tillmötesgående.

Å andra sidan, om du redan tjänar en hygglig summa och fortfarande lever från lönecheck till lönecheck, kan du behöva fråga dig själv om du spenderar dina pengar så klokt som du skulle kunna göra.

Säkerligen vill ingen gå igenom varje dag och känna sig berövad – och du kanske fruktar tanken på att förlora ditt veckovisa SoulCycle-pass. Men du kanske också blir förvånad över att upptäcka att några budgettrick, omprioriteringar och shoppinghacks (på nätet eller i verkligheten) faktiskt kan hjälpa dig att eliminera slöseri med pengar, samtidigt som du fortfarande har råd med det du behöver för att leva ett lyckligt liv.

Att ha kontanter med sig har till exempel visat sig vara effektivt när det gäller att minska impulsköpen, som inte känns lika mycket som ett överdåd när du betalar med kreditkort. Och att faktiskt följa dina utgifter och räkningar i en budget kan hjälpa dig att hitta fler smärtfria sätt att minska dina levnadskostnader. Om du verkligen har svårt att hitta sätt att spara kan du också skaffa en app som Digit eller Qapital som gör det åt dig (även om det kan finnas en avgift).

För att läsa mer om hur du kan få dina pengar att räcka längre kan du läsa våra guider här och här.

Anmäl dig till Payoff – din veckovisa snabbkurs om hur du lever ditt bästa ekonomiska liv.