FZROX: Varför den kan vara bättre än både VTI och SPY

Investeringstesen

Vanguard Total Stock Market ETF (VTI) och SPDR S&P 500 ETF (SPY) är två av de tre största ETF:erna i branschen och står för den största andelen av inflödet av passiva tillgångar. För många är de standardinvesteringsalternativ både i sina personliga portföljer och 401(k)s. I den här artikeln vill jag diskutera varför jag tror att Fidelity ZERO Total Market Index Fund (FZROX) och dess kostnadsförhållande på 0 % kan vara ett bättre val.

Bakgrund

Det har gått ett och ett halvt år sedan Fidelity debuterade med Fidelity ZERO Total Market Index Fund och lanserade branschen i nästa fas av avgiftskriget. Sedan dess har fonden samlat 5,2 miljarder dollar i tillgångar och existerar fortfarande som något av en enhörning inom investeringsfondsområdet. Liksom VTI är FZROX en totalmarknadsfond som investerar i aktier av alla storlekar i USA.

Och även om FZROX inte har nästan lika stora tillgångar som sina största konkurrenter kan den göra anspråk på något som ingen annan kan göra – inget minimum för att investera, inga transaktionsavgifter och ett kostnadsförhållande på 0 %. Den är helt gratis och har nu tre systerfonder precis som den – Fidelity ZERO Extended Market Index Fund (FZIPX), Fidelity ZERO International Index Fund (FZILX) och Fidelity ZERO Large Cap Index Fund (FNILX).

VTI och SPY är två av de största ETF:erna i branschen och tjänar som hörnsten i oräkneliga portföljer, inklusive 401(k)s och andra pensionsplaner. Även om det ofta talas mycket om kostnadsförhållandet i fondbranschen är det aldrig riktigt så enkelt som att bara välja den billigaste fonden. Det finns frågor om likviditet, handelskostnader och tillgänglighet som måste vägas in i beslutet.

I den här artikeln vill jag dela upp FZROX, VTI och SPY och förklara varför jag tror att FZROX kan vara ett bättre val för investerare.

Benchmarks

SPY är den största ETF:n i världen och drar till sig det största investerarintresset världen över, så jag vill inkludera den i den här artikeln även om det inte är en jämförelse äpple mot äpple med de andra två fonderna.

SPY är benchmarkad mot S&P 500, det allmänt noterade indexet som vanligtvis används som en proxy för det amerikanska storbolagsuniversumet.

VTI är benchmarkad mot CRSP U.S. Total Market Cap Index. Det innehåller nästan 4 000 beståndsdelar bland mega-, stor-, små- och mikrokapslar, som representerar nästan 100 procent av den investerbara aktiemarknaden i USA. Indexet är marknadskapviktat.

FZROX är jämförbart med Fidelity U.S. Total Investable Market Universe Index. Det väljer ut de största 3 000 amerikanska företagen baserat på marknadskapital och vissa likviditets- och investerbarhetskrav.

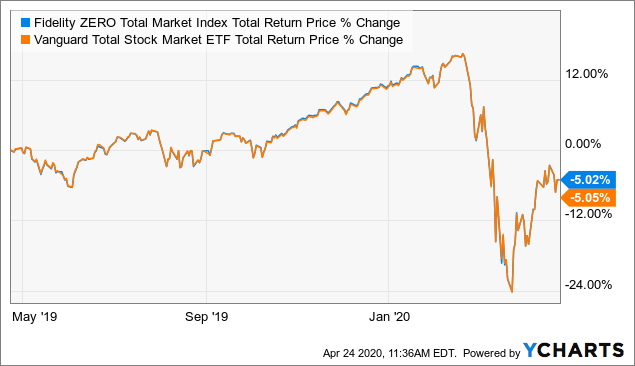

I huvudsak är den enda verkliga skillnaden mellan VTI och FZROX att VTI kastar ut ett något bredare nät och inkluderar mer av mikrokap-universumet. Sett till hur de presterar är de praktiskt taget identiska.

Data by YCharts

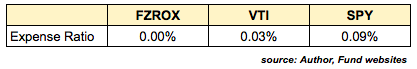

Kostnadskvoter

Det här är rubriksiffrorna som alla bryr sig om.

FZROX stjäl rampljuset med sin 0 %-kostnadskvot, men i verkligheten är både VTI och SPY inte långt efter. En sak att tänka på är att SPY inte är riktigt som VTI och FZROX och jag pratar inte bara om skillnaden i målindex. SPY är utformad för att vara mer av ett handelsinstrument än en långsiktig buy-and-hold-investering, även om den förvisso kan och ofta används som det. FZROX och VTI är de mer traditionella långsiktiga investeringarna.

SPY används ofta av stora institutioner för daglig handel, så likviditet och handelsbarhet är dess viktigaste faktorer.

Handelskostnader

När det gäller likviditet har SPY helt enkelt ingen jämförelse. Den handlas vanligtvis runt 100 miljoner aktier dagligen, men handlades norr om 300 miljoner under den senaste björnmarknaden. Dess handelsspridning är cirka 0,004 %, så det kostar nästan ingenting att handla. VTI har endast en något högre genomsnittlig spridning på 0,01 %. Hur man än vrider och vänder på det så är detta två av de mest likvida, handlingsbara fordonen du kan hitta någonstans på marknaden.

FZROX, som är en värdepappersfond, har dock en spridning på 0 %. Kompromissen är förstås att den bara prissätts en gång i slutet av dagen, men investerare köper och säljer till NAV när de handlar.

I fallet med dessa tre fonder är handelsspridningar en icke-fråga. När det gäller mindre och mindre handlade ETF:er kan spridningarna bli ett problem. Inte för att hacka på den här fonden i synnerhet, men Amplify Transformational Data Sharing ETF (BLOK), även känd som Blockchain ETF, skapade en del surr när den lanserades för drygt två år sedan. Den handlades nyligen med en spread på 0,3 % och kom upp till nästan 1 % när björnmarknaden var på topp. Det är en betydande kostnad om du vill handla in och ut ur en position där antalet köpare och säljare är lägre och kan allvarligt påverka den totala avkastningen.

Med VTI och SPY är 0,01 % dock inget att oroa sig för.

Diskonteringar från NAV

Vi hör mycket om rabatter och premier till NAV när det gäller slutna fonder. Många antar att dessa inte existerar med ETF:er på grund av den pågående mekanismen för skapande/förstöring av andelar som finns och som håller handelspriserna tätt bundna till underliggande NAV.

Men även om detta vanligtvis är fallet, är det inte alltid fallet. Även fonder som VTI och SPY kan handlas med små skillnader från sina NAV från tid till annan.

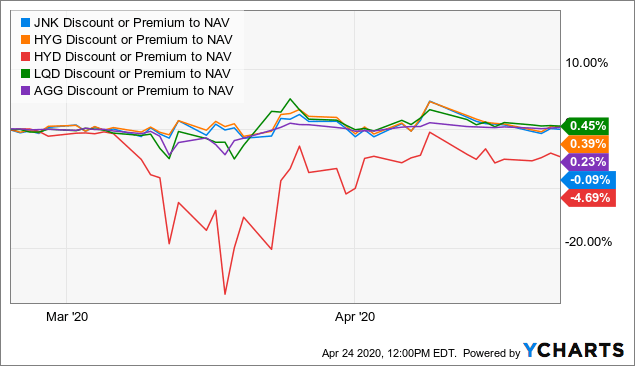

När volatiliteten på marknaden ökar är det dock när saker och ting blir galna. Vi såg detta nyligen i ETF:er för skräpobligationer när priserna började smälta ner. Ta till exempel några av de största ETF:erna för skräp- och investment grade-obligationer.

Data från YCharts

Vissa av dessa fonder handlades så mycket som 5 % bort från sitt underliggande NAV. Och det är inte ett misstag som du ser med VanEck Vectors High-Yield Municipal Index ETF (HYD). När den var som lägst handlades den med nästan 30 % rabatt på sitt NAV.

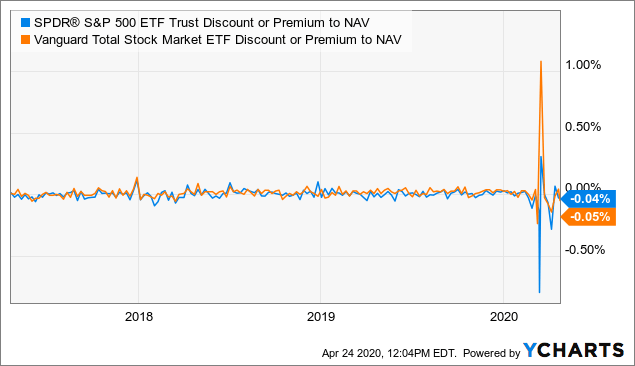

Tyvärr är inte ens de största ETF:erna immuna.

Data från YCharts

Båda fonderna handlades vid flera tillfällen i mars och april cirka 0,25 % från sitt NAV, men när det var som värst var deras rabatter/premier på eller över 1 %. Det kan vara en enorm handelskostnad, särskilt när investerarna ville handla mest.

FZROX, återigen som en värdepappersfond, upplever inte dessa premier och rabatter till NAV. Den handlar helt enkelt till NAV en gång i slutet av handelsdagen. I de flesta fall är dessa avbrott som är inneboende i ETF:er försumbara (som du kan se i diagrammet är de ganska vanliga även om de nästan alltid är minimala), men de kan vara problematiska på volatila marknader. Precis som med handelsspridningen är mindre fonder generellt sett mer utsatta för risken för större rabatter och premier.

FZROX endast tillgänglig via Fidelity

Här är kanske den största haken. Om du vill köpa FZROX i din portfölj måste du öppna ett direktkonto hos Fidelity. Du kommer inte att kunna köpa den via Vanguard eller TD Ameritrade (NASDAQ:AMTD) eller någon annanstans.

Om du redan har ett Fidelity-mäklarkonto är detta förmodligen ingen stor sak. Men om du är som jag vill du ha alla dina finansiella tillgångar på ett och samma ställe. Jag har allt hos Vanguard och att öppna ett separat konto hos Fidelity är i bästa fall en olägenhet och i värsta fall en omöjlighet.

Om detta är ett problem för dig eller inte beror på dina personliga preferenser. Jag kan tänka mig att för många är en kostnadsbesparing på några hundradelar av en baspunkt i kostnadsförhållandet (vilket motsvarar 3 dollar per år på varje investerad 10 000 dollar) helt enkelt inte värt besväret.

Slutsats

Underskotten i både handelsspridningar och kostnadsförhållanden mellan FZROX och VTI/SPY är i stort sett försumbara (även om de blir mer betydelsefulla om du jämför FZROX med en mindre frekvent omsatt ETF). Kravet på att köpa FZROX-aktier endast via Fidelity kan vara eller inte vara ett problem för dig.

Men potentialen för stora rabatter och premier under tider av betydande volatilitet kan vara ett mycket reellt problem. I normala tider är varje rabatt eller premie inom paret av ETF:er mestadels liten och kanske inte ens värd att överväga om du inte är en riktig investerare med högt nettoförmögenhet. Men om de kan spetsa till 1 % eller mer i till och med de största och mest likvida ETF:erna i tider då du kanske vill handla mest är det ett potentiellt problem.

Givetvis är den främsta nackdelen med FZROX bristen på intradagshandel. Så i huvudsak väger du bristen på handelsflexibilitet mot risken för oväntat höga handelskostnader på volatila marknader.

Många föredrar ETF:ernas handelsflexibilitet, men om du är en långsiktig investerare som inte är orolig för frekvent handel, finns det skäl att hävda att FZROX är den bättre satsningen.

Oppenbargörande: Jag är/vi är långa VTI. Jag skrev den här artikeln själv och den uttrycker mina egna åsikter. Jag får ingen ersättning för den (förutom från Seeking Alpha). Jag har ingen affärsrelation med något företag vars aktier nämns i denna artikel.