FZROX: Por qué podría ser mejor que el VTI y el SPY

Tesis de inversión

El Vanguard Total Stock Market ETF (VTI) y el SPDR S&P 500 ETF (SPY) son dos de los tres mayores ETF del sector y comandan el mayor porcentaje de entradas de activos pasivos. Para muchos, son las opciones de inversión por defecto tanto en sus carteras personales como en sus 401(k). En este artículo, quiero discutir por qué creo que el Fidelity ZERO Total Market Index Fund (FZROX) y su ratio de gastos del 0% podría ser una mejor opción.

Antecedentes

Ha pasado un año y medio desde que Fidelity debutó con el Fidelity ZERO Total Market Index Fund y lanzó a la industria a la siguiente fase de la guerra de comisiones. Desde entonces, el fondo ha acumulado 5.200 millones de dólares en activos y sigue siendo una especie de unicornio en el espacio de los fondos de inversión. Al igual que VTI, FZROX es un fondo de mercado total que invierte en valores de todos los tamaños dentro de los Estados Unidos.

Aunque FZROX no tiene ni de lejos la base de activos de sus mayores competidores, puede hacer una afirmación que ningún otro puede: no hay un mínimo para invertir, no hay comisiones por transacción y tiene un ratio de gastos del 0%. Es completamente gratuito y ahora tiene tres fondos hermanos como él: el Fidelity ZERO Extended Market Index Fund (FZIPX), el Fidelity ZERO International Index Fund (FZILX) y el Fidelity ZERO Large Cap Index Fund (FNILX).

VTI y SPY son dos de los mayores ETFs de la industria y sirven como piedra angular en innumerables carteras, incluyendo 401(k)s y otros planes de jubilación. Aunque a menudo se habla mucho de la relación de gastos en el sector de los fondos, nunca es tan sencillo como elegir el fondo más barato. Hay cuestiones de liquidez, costes de negociación y disponibilidad que deben tenerse en cuenta en la decisión.

En este artículo, quiero desglosar el FZROX, el VTI y el SPY y explicar por qué creo que el FZROX podría ser una mejor opción para los inversores.

Benchmarks

SPY es el mayor ETF del mundo y es el que más interés despierta entre los inversores de todo el mundo, por lo que quiero incluirlo en este artículo, aunque no sea una comparación de manzanas con los otros dos fondos.

El SPY está referenciado al S&P 500, el índice más cotizado que se suele utilizar como aproximación al universo bursátil estadounidense de gran capitalización.

El VTI está referenciado al CRSP U.S. Total Market Cap Index. Incluye casi 4.000 componentes de megacapitalización, gran capitalización, pequeña capitalización y microcapitalización, que representan casi el 100% del mercado de renta variable estadounidense en el que se puede invertir. El índice está ponderado por la capitalización del mercado.

FZROX está referenciado al Fidelity U.S. Total Investable Market Universe Index. Selecciona las 3.000 empresas estadounidenses más grandes en función de su capitalización bursátil y de ciertos requisitos de liquidez y capacidad de inversión.

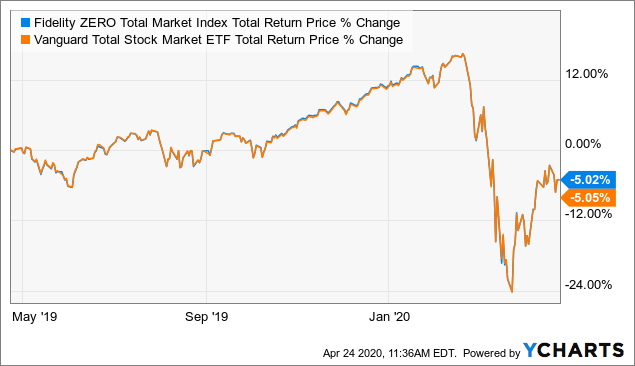

En esencia, la única diferencia real entre el VTI y el FZROX es que el VTI lanza una red ligeramente más amplia e incluye más del universo de microcapitalización. Desde el punto de vista de su rendimiento, son prácticamente idénticos.

Datos de YCharts

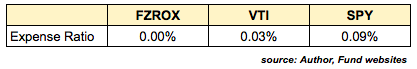

Ratios de gastos

Estas son las cifras principales que interesan a todo el mundo.

FZROX se lleva la palma con su ratio de gastos del 0%, pero, en realidad, tanto VTI como SPY no se quedan atrás. Una cosa que hay que tener en cuenta es que SPY no es exactamente como VTI y FZROX y no me refiero sólo a la diferencia en los índices objetivo. El SPY está diseñado para ser más un vehículo de negociación que una inversión a largo plazo para comprar y mantener, aunque ciertamente puede y a menudo se utiliza como tal. El FZROX y el VTI son las inversiones más tradicionales a largo plazo.

El SPY es utilizado con frecuencia por grandes instituciones para la negociación diaria, por lo que la liquidez y la negociabilidad son sus factores más importantes.

Costes de negociación

Cuando se trata de liquidez, el SPY simplemente no tiene comparación. Suele negociar alrededor de 100 millones de acciones al día, pero ha negociado más de 300 millones durante el reciente mercado bajista. Su margen de negociación es de alrededor del 0,004%, por lo que no cuesta casi nada operar. VTI tiene un diferencial medio ligeramente superior, del 0,01%. De cualquier manera, estos son dos de los vehículos más líquidos y negociables que se pueden encontrar en el mercado.

FZROX, sin embargo, al ser un fondo de inversión tiene un diferencial del 0%. La contrapartida, por supuesto, es que sólo se valora una vez al final del día, pero los inversores compran y venden al valor liquidativo cada vez que negocian.

En el caso de estos tres fondos, los diferenciales de negociación no son un problema. En el caso de los ETF más pequeños y menos negociados, los diferenciales pueden convertirse en un problema. No se trata de elegir este fondo en particular, pero el Amplify Transformational Data Sharing ETF (BLOK), también conocido como Blockchain ETF, creó cierto revuelo cuando se lanzó hace poco más de dos años. Recientemente cotizó con un diferencial del 0,3% y llegó a casi el 1% cuando el mercado bajista estaba en su punto álgido. Eso es un costo significativo si usted está buscando operar dentro y fuera de una posición donde el número de compradores y vendedores es menor y puede impactar severamente los rendimientos totales.

Con VTI y SPY, sin embargo, el 0,01% no es nada de qué preocuparse.

Desconexiones de NAV

Oímos mucho acerca de los descuentos y las primas a NAV en lo que respecta a los fondos cerrados. Mucha gente asume que éstos no existen con los ETFs debido al mecanismo de creación/destrucción de acciones que existe y que mantiene los precios de negociación fuertemente ligados a los NAVs subyacentes.

Aunque esto suele ser así, no siempre lo es. Incluso fondos como el VTI y el SPY pueden negociar con diferencias mínimas respecto a sus valores liquidativos de vez en cuando.

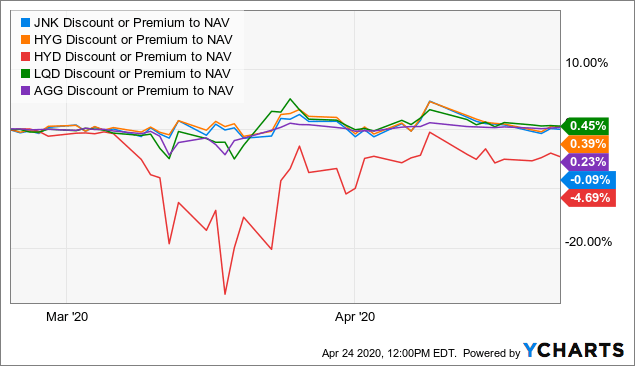

Sin embargo, cuando la volatilidad del mercado se dispara, es cuando las cosas se complican. Lo vimos recientemente en los ETFs de bonos basura cuando los precios empezaron a derrumbarse. Tomemos, por ejemplo, algunos de los mayores ETF de bonos basura y de grado de inversión.

Datos de YCharts

Algunos de estos fondos cotizaron hasta un 5% por debajo de su valor liquidativo subyacente. Y eso no es un error que se vea con el VanEck Vectors High-Yield Municipal Index ETF (HYD). En su punto más bajo, cotizó con un descuento de casi el 30% respecto a su valor liquidativo.

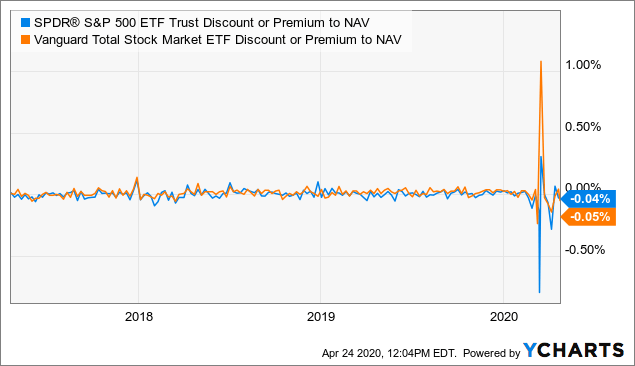

Desgraciadamente, ni siquiera los mayores ETFs son inmunes.

Datos de YCharts

Ambos fondos cotizaron a un 0,25% de su valor liquidativo en varios momentos de marzo y abril, pero en sus peores momentos, sus descuentos/primas fueron del 1% o superiores. Eso puede suponer un enorme coste de negociación, especialmente cuando los inversores querían negociar más.

FZROX, de nuevo como fondo de inversión, no experimenta esas primas y descuentos sobre el valor liquidativo. Simplemente negocia con el NAV una vez al final del día de negociación. En la mayoría de los casos, esas desconexiones inherentes a los ETFs son insignificantes (como puede ver en el gráfico, son bastante comunes aunque casi siempre mínimas), pero pueden ser problemáticas en mercados volátiles. Al igual que ocurre con el diferencial de negociación, los fondos más pequeños suelen estar más expuestos al riesgo de mayores descuentos y primas.

FZROX sólo disponible a través de Fidelity

Aquí está quizás la mayor pega. Si quieres comprar FZROX en tu cartera, vas a tener que abrir una cuenta directa con Fidelity. No podrá comprarlo a través de Vanguard o TD Ameritrade (NASDAQ:AMTD) ni en ningún otro sitio.

Si ya tiene una cuenta de corretaje de Fidelity, probablemente esto no sea un gran problema. Pero si eres como yo, quieres tener todos tus activos financieros en un solo lugar. Lo tengo todo en Vanguard y abrir una cuenta separada en Fidelity es, en el mejor de los casos, un inconveniente y, en el peor, un obstáculo.

Si esto es o no un problema para usted depende de sus preferencias personales. Imagino que para muchos un ahorro de costes de unas centésimas de punto básico en el ratio de gastos (que asciende a 3 dólares anuales por cada 10.000 dólares invertidos) simplemente no merece la pena.

Conclusión

Las diferencias tanto en los diferenciales de negociación como en los ratios de gastos entre el FZROX y el VTI/SPY son prácticamente insignificantes (aunque se vuelven más significativas si se compara el FZROX con un ETF negociado con menos frecuencia). El requisito de comprar acciones del FZROX sólo a través de Fidelity puede o no ser un problema para usted.

Pero el potencial de amplios descuentos y primas durante los tiempos de volatilidad significativa puede ser un problema muy real. En tiempos normales, cualquier descuento o prima dentro del par de ETFs es mayormente menor y posiblemente ni siquiera vale la pena considerarlo a menos que usted sea un verdadero inversor de alto valor neto. Pero si pueden aumentar hasta un 1% o más incluso en los ETFs más grandes y más líquidos en los momentos en que usted podría querer operar más, es un problema potencial.

Concedido, el principal inconveniente con FZROX es la falta de negociación intradía. Así que, esencialmente, se está sopesando la falta de flexibilidad en la negociación frente a la posibilidad de que los costes de negociación sean inesperadamente altos en los mercados volátiles.

Muchos prefieren la flexibilidad de negociación de los ETFs, pero si usted es un inversor a largo plazo que no está preocupado por la negociación frecuente, se puede argumentar que el FZROX es la mejor apuesta.

Divulgación: estoy/estamos largos en VTI. Este artículo lo he escrito yo y expresa mis propias opiniones. No estoy recibiendo ninguna compensación por ello (aparte de Seeking Alpha). No tengo ninguna relación comercial con ninguna empresa cuyas acciones se mencionen en este artículo.